⭐️ Binance + $USD1 | Дроп за холд, Эпизод 2 ⭐️

📌 Сегодня Binance и WLFI анонсировали продолжение кампании по холду USD1.

Текущая кампания приносит около 14%-16% APR, но завершается 20 Февраля. Кампания многим понравилось, поэтому было решено ее продолжить на слегка измененных условиях:

📝 Обновленные условия:

🤩 Для участия, нужно просто держать $USD1 на Spot, Funding, Margin, USDⓈ-M Futures аккаунтах (если USD1 лежит на Futures или Margin аккаунте, то будет х1,2 буст)

🤩 Взятые в займ $USD1 на Binance через VIP loans, Margin loan за счет других стейблов - получают 30% "вес". Но если в обеспечении были ликвидные активы (ETH, BTC) - то "вес" 100%.

🤩 Кампания длится 4 недели: c 20 Февраля по 20 Марта.

🤩 На каждую неделю выделено 58,75m $WLFI, которые будут начисляться напрямую на ваш Spot баланс каждую пятницу (выплата за первую неделю с 20.02 по 27.02 будет сделана 04 Марта)

🤩 Снепшоты баланса каждый час, но для учета берется минимальный баланс каждого дня. Т.е. если занесли средства только сегодня, то часть снепшотов уже упустили и один текущий день полностью выпадет из расчетов.

🤩 Есть ограничения по KYC: РФ и многие страны Европы - не подходят (подробнее в анонсе)

📃 Экономика:

🤩 Total supply USD1: 5,19b (походу около 2b сминтили новых, в т.ч. за счет последней кампании);

🤩 Допустим мы заносим 100k USD1

▶️ На Binance сейчас занесли 4,386b USD1:

🤩 Наша доля: 100k / 4,386b = 0,00228%

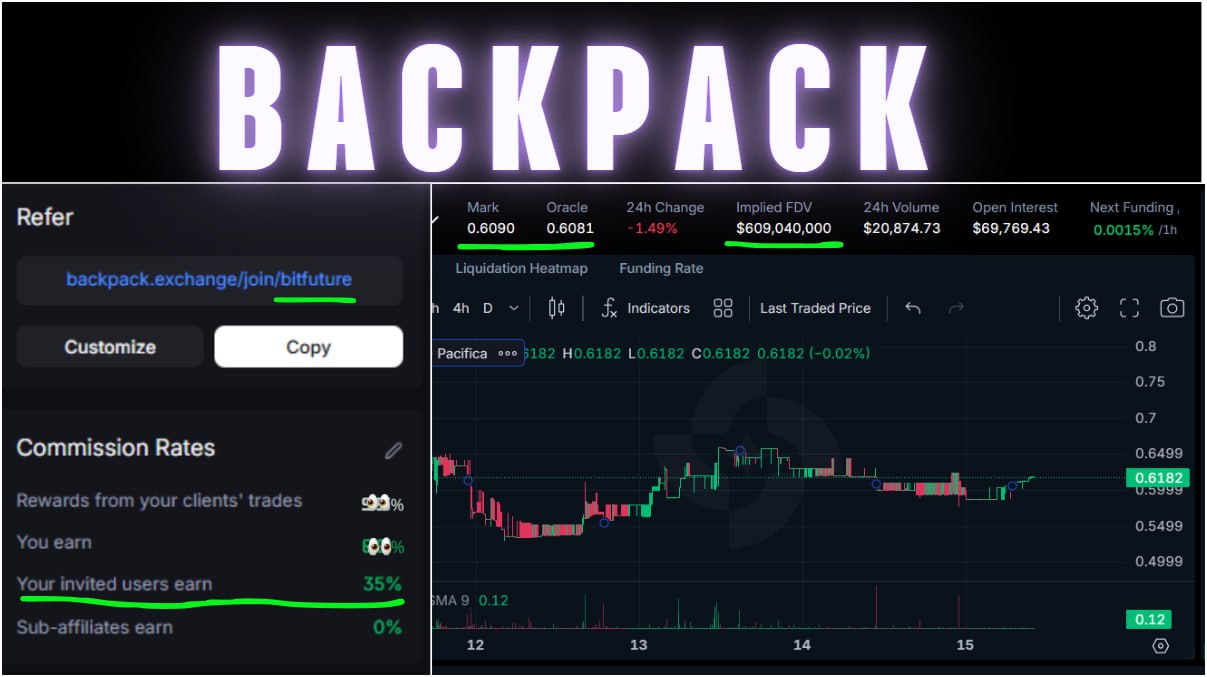

🤩 Текущий курс $WLFI = $0,100

🤩 Награда: 58,75 WLFI * 0,00228% = 1339 WLFI или $133,9 в неделю

🤩 Доходность: ~7,0% APR

😨 А в рамках текущей то кампании начисляют ~ в х2 раза больше...

🤓 Выводы:

Новая кампания - хороший и надежный вариант для пристройки стейблов, но уже не такой выгодный как раньше. Альтернатив для стейблов с такой доходностью как будто уже много (много PT на Pendle, sUSDai и т.п.)