ПОКА ВСЕ СЛЕДЯТ ЗА ЦЕНОЙ, В КРИПТЕ ПРОИСХОДИТ ТО, ЧТО МОЖЕТ ИЗМЕНИТЬ РЫНОК В ДОЛГУЮ!! 🤯

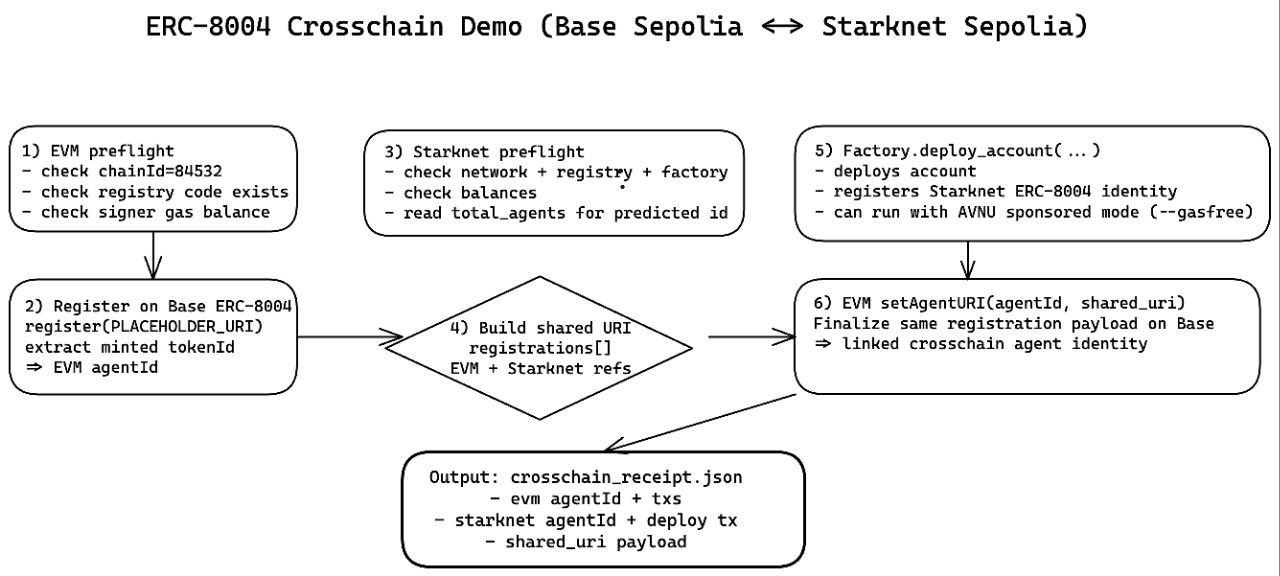

😉 Запустили демо ERC-8004 crosschain на тестнетах:

Base Sepolia + Starknet Sepolia

🧐 Что это значит простыми словами?

Один и тот же агент (идентичность) теперь может работать сразу в двух сетях

— с подтверждённой связью между ними. 😳

🥵 То есть:

• одна логическая личность

• одна история действий

• сразу в нескольких блокчейнах

Без потери данных и без разрыва между сетями.

🤨 Зачем это нужно?

Это фундамент для:

— AI-агентов в крипте

— кроссчейн-приложений

— единой репутации и идентичности

— автоматизированной работы между сетями

😳 Если такие решения пойдут в продакшен —

границы между блокчейнами начнут постепенно исчезать.

😋 Сейчас это тестнет.

Но именно с таких вещей начинаются новые тренды на рынке.

Как думаете, перевернет ли эта новость рынок?? 🙊

Demo runner: https://github.com/keep-starknet-strange/starknet-agentic/tree/main/examples/crosschain-demo

9RS | Щитпост | YouTube | Торгую на BingX