Ястреб или нет. #toptraders

Трамп выдвинул Кевина Уорша на пост главы ФРС на замену Пауэллу. Теперь появляется хоть какая-то конкретика относительно будущей монетарной политики. Стало интересно, кто этот Кевин и что его взгляды могут значить для крипты.

➖➖➖

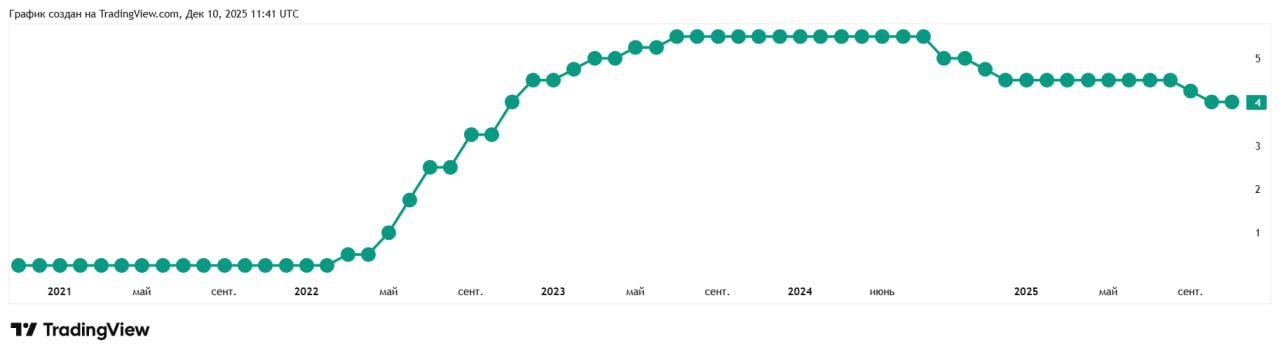

Уорш — ястреб. И здесь не должно быть сомнений. Он последовательно критиковал раздутый баланс ФРС и политику QE за искажение распределения капитала. В 2011 году даже покинул ФРС из-за несогласия с действующим на то время курсом. Служил он там с 2006 года.

Считает, что инфляция стала результатом фискально-монетарных стимулов (QE), а не роста зарплат. Значит, давление на рынок труда и политика высоких ставок — ошибочный инструмент. По его логике, управлять инфляцией нужно через баланс, используя QT.

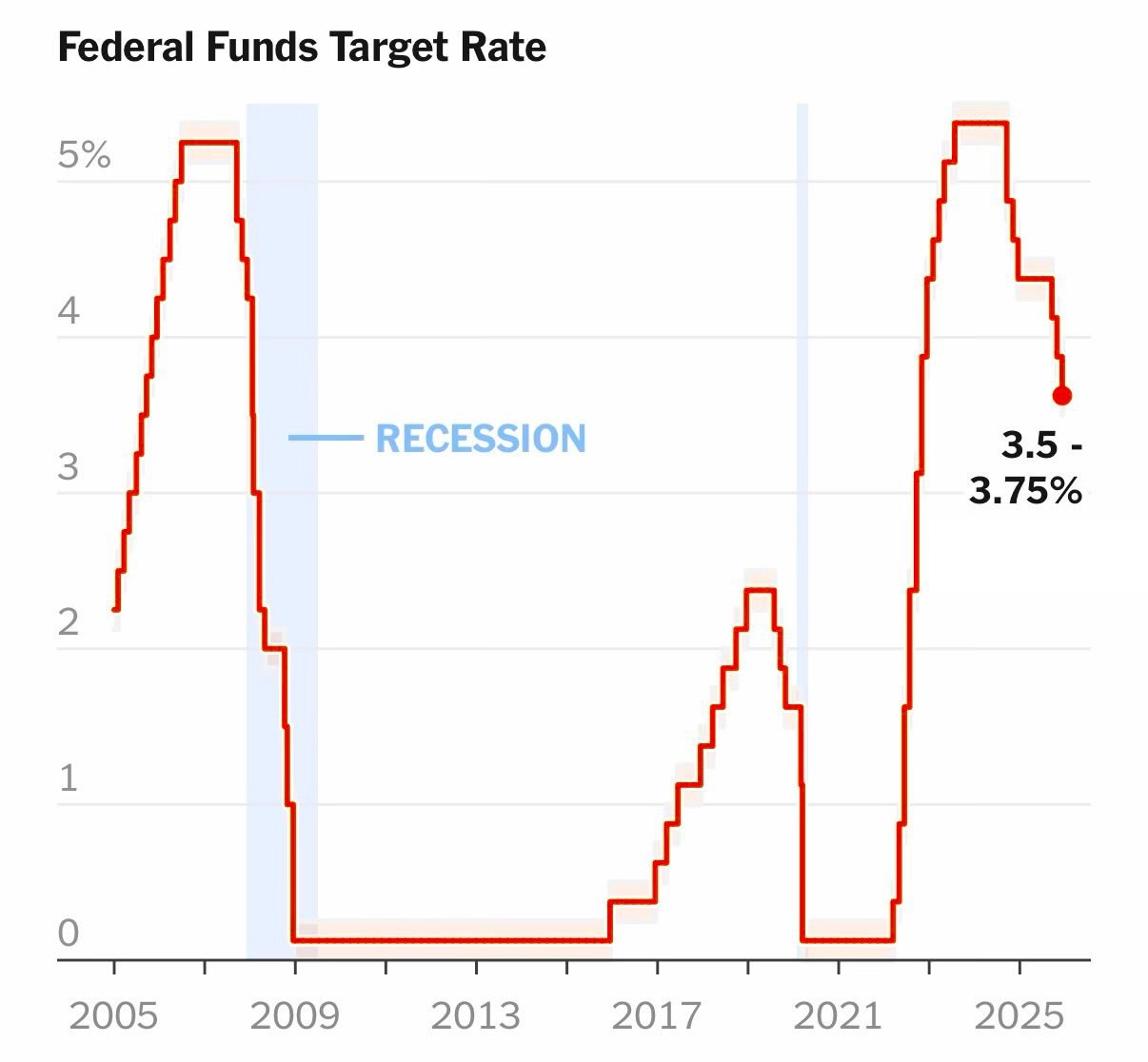

В такой модели отпадает необходимость в высоких ставках. Появляется возможность их снижения для стимулирования реальной экономики через более дешевый кредит. Формально - это именно то, что обещал Трамп.

⚡️Но есть нюанс.

Сокращение баланса ухудшает ликвидность. ФРС как структурный покупатель уходит с рынка, и ему приходится переваривать больший объём бумаг. Растет волатильность. Добавим сюда ещё и тренд на избавление от трежерей крупными держателями. Все эти факторы ведут к росту долгосрочных ставок.

В итоге США могут столкнуться с ситуацией: ставка ФРС падает, а ипотека, кредиты и доходности по длинным бумагам остаются высокими.

➖➖➖

Чтобы все работало как задумано, спрос на долг должен превышать предложение. Этому могут поспособствовать:

1. Рецессия, в ходе которой серьезно растет спрос на длинные бумаги как на сейфовые.

2. Агрессивное снижение ставки, усиливающее ожидания дальнейших снижений.

3. Предсказуемый QT без сюрпризов.

4. Сокращение дефицита и объема выпуска долга, (что маловероятно в текущих реалиях).

5. Рост глобального спроса на UST, то есть разворот текущего тренда на 180 градусов. Здесь еще важно следить за структурой обеспечения стейблов, которые пользуются UST.

6. Низкие инфляционные ожидания.

Помимо этого, могут использоваться и неформальные инструменты: контроль кривой доходности (YCC), селективные покупки, послабления для банков. Уорш участвовал в экстренных мерах 2008–2009 годов, поэтому подобные методы ему знакомы, хоть он и не сторонник постоянного вмешательства.

Иными словами, от Уорша можно ожидать снижения ставок, но на фоне жёсткого QT и неоднозначных эффектов. Easy money не будет.

➖➖➖

Если он действительно возглавит ФРС, то не стоит ждать обязательного бурного роста крипты даже при снижении ставки. Монетарная дисциплина усилится, ликвидность снизится, волатильность вырастет.

При этом сам Уорш не против BTC, но видит в нём симптом неэффективности политики, чья спекулятивная ценность исчезает вместе с излишками дешёвых денег.

Хотя важно помнить, что решения по ставке глава ФРС принимает не один. А вместе с Трампом. Шутка. Голосуют двенадцать членов FOMC.

И, если без шуток, то главная интрига в том, насколько Уорш будет зависим от воли Трампа.

🏆 TT X | DDPRO