🔗 Chainlink: Фондовый рынок США переходит на блокчейн 24/5

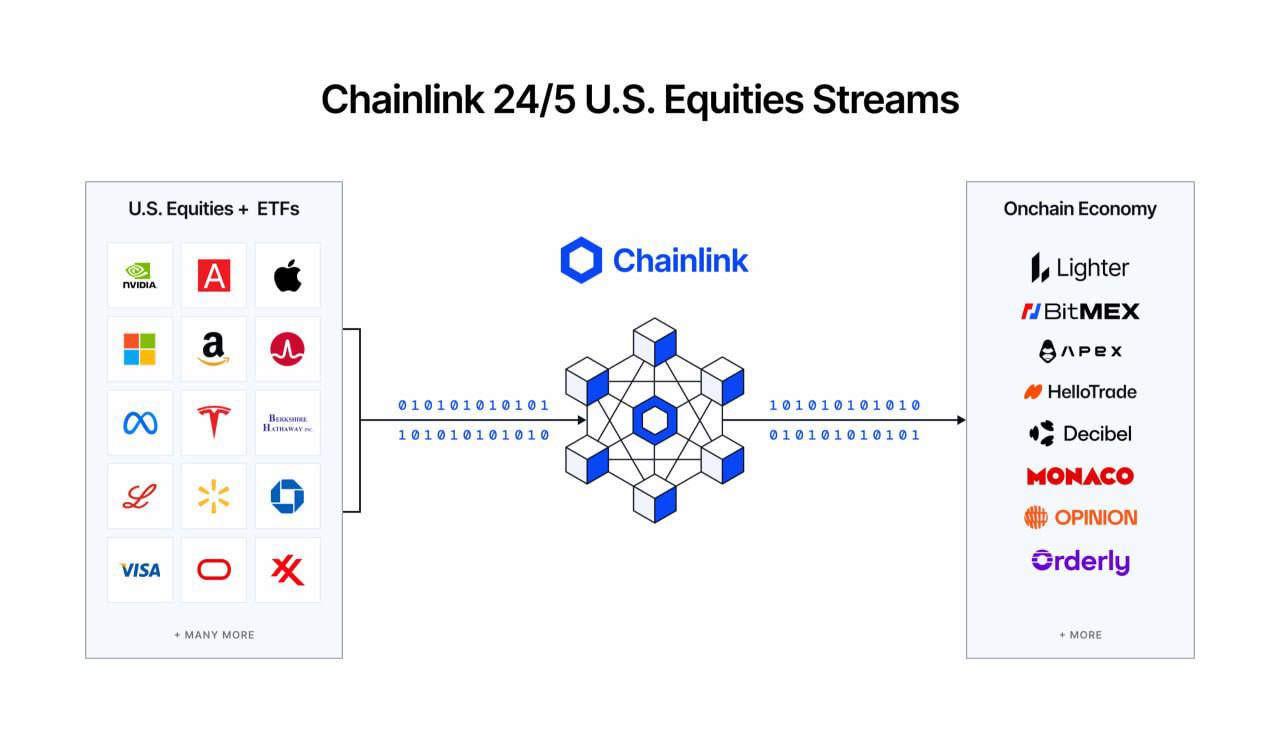

В январе 2026 года Chainlink официально запустил 24/5 U.S. Equities Streams, открыв DeFi-протоколам доступ к данным фондового рынка объемом $80 трлн. Теперь котировки акций и ETF доступны в блокчейне непрерывно в течение рабочей недели, включая премаркет, постмаркет и ночные сессии. Это устраняет главную проблему RWA-рынков — «ценовые разрывы» (гэпы), которые раньше мешали торговать активами TradFi в децентрализованной среде.

Интеграция охватывает более 40 блокчейнов и уже внедрена такими гигантами, как BitMEX, Lighter, ApeX и Orderly Network. Для обычного пользователя это означает возможность торговать токенизированными акциями Apple или Tesla через стейблкоины в любое время суток с понедельника по пятницу. Chainlink фактически превращает блокчейн в глобальную круглосуточную расчетную систему, где границы между криптой и традиционными финансами окончательно стираются.

#chainlink

➡️ Торговать лучше на ByBit 📈

➡️ Bybit.com/b/CryptoLadyX

📱 Youtube 📱 Telegram 📱 X 📱 TikTok