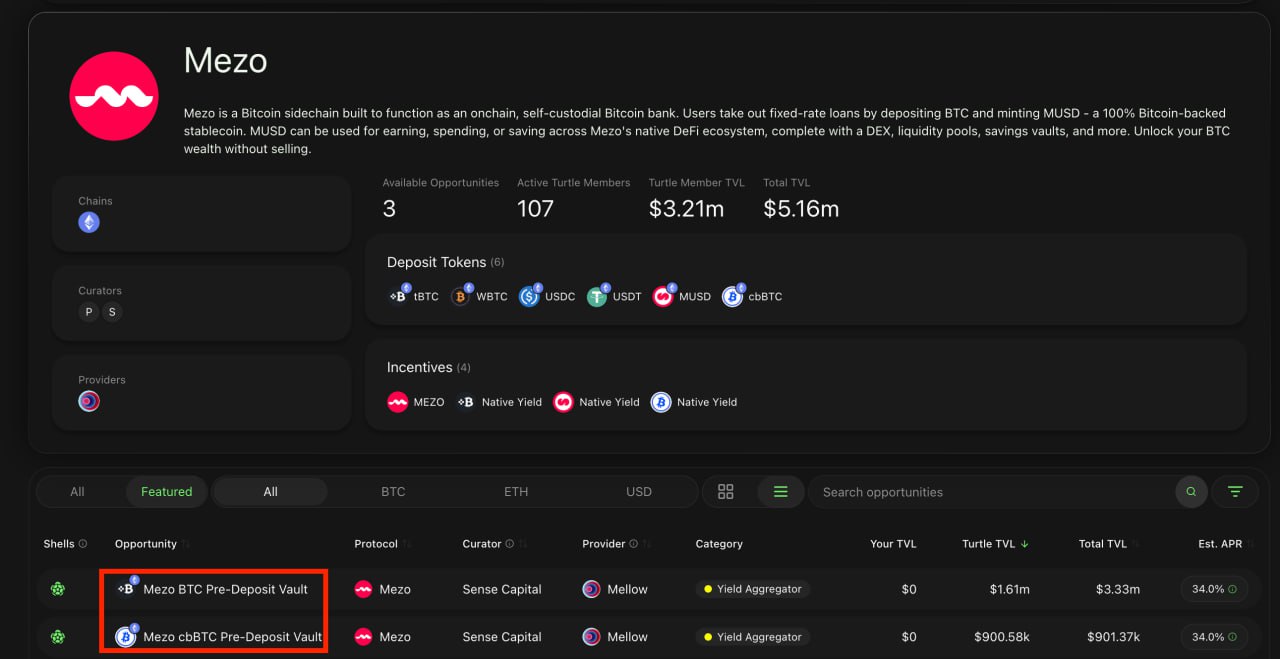

🐳 Для BTC холдеров 🐳

Открылись Mezo & Turtle vaults для депозита wBTC / cbBTC / tBTC

APY: 34%

Нативная доходность тут всего 2-5%, а вот весь остальной yield идет в стимулах $MEZO (расчет при FDV 200млн).

Важные нюансы:

🟢Последний раунд $MEZO был по 300млн.

🟢Локап с 26 января до 23 марта

🟢Есть вестинг наград: 3 месяца после ТГЕ

Имхо, даже с учетом вестинга наград и выхода $Mezo по 100-200млн FDV, то доходность на BTC тут просматривается очень неплохая (14-16%).

Саламчик | Мульты | Twitter | ОКХ | Чат | Софты | Тут деньги | Лайф

Tria интегрировала Earn в свой кошелёк 💸

Tria запустила функцию Earn для фарма доходности внутри своей экосистемы. Сейчас доступны пулы с USDC и WBTC с доходностью до 10% и 5% APY.

Активы остаются ликвидными, и их можно использовать и выводить в любой момент. За участие дополнительно начисляются XP и Tria Points, которые пригодятся в предстоящем дропе.

Заказать карту со скидкой 20% ➡️ КЛИК

В дальнейшем команда обещает расширение пулов, с приоритетом для Premium-пользователей 🥂

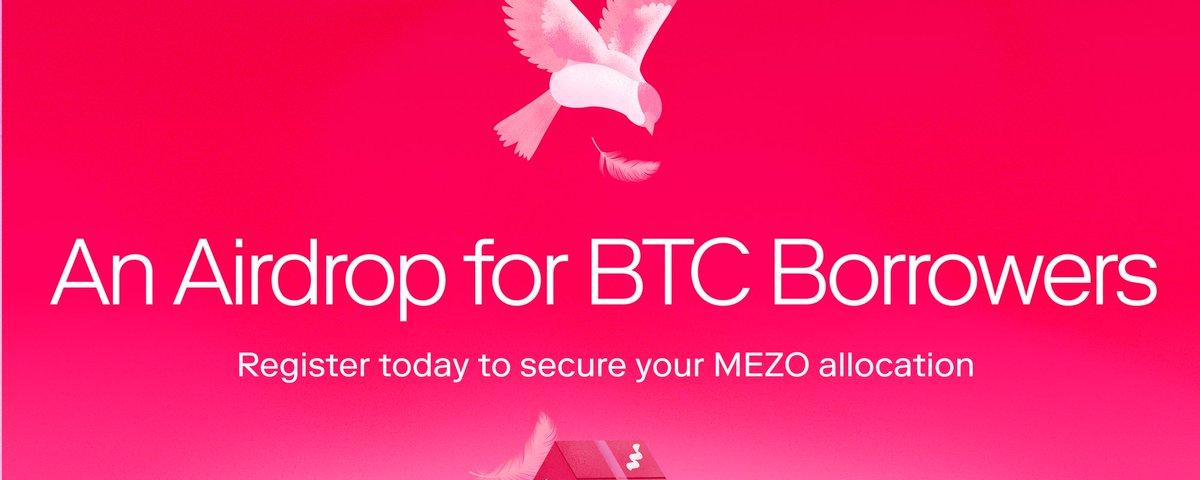

Дополнительные критерии получения дропа от Mezo

На днях команда Mezо анонсировала дополнительные критерии на получения дропа их токена. Они решили поощрить участников и других протоколов, которые брали залог BTC, WBTC, tBTC, cbBTC, renBTC, LBTC, FBTC и т.п в следующих протоколах:

• MakerDAO / Sky

• Aave

• Compound

• Morpho

• Euler

• Curve crvUSD / LlamaLend

• Spark

• Moonwell

• Sovryn

• Avalon

🤔 Проверить и зарегистрироваться на дроп

Важное примечание, чтобы получить аллокацию veMezo, необходимо иметь открытый заем MUSD на свой BTC в Mezo.

Для получении дропа, есть 2 опции:

• Обычный клейм: забрать дроп без дополнительных бустов

• Клейм с множителем: можно залочить токены на 6 месяцев для получения х2 на аллокацию

Чтоб получить дополнительные 7к Mats, можно выполнить следующую активность:

• Переходим в их Discord

• Идём в ветку Bankcard и нажимаем кнопку Generate

• После генерации карточки идем в X и делаем пост с тегом @MezoNetwork

• Вставляем ссылку из X в бота в Discord

Дедлайн на регистрацию команда, по традиции, не указала, поэтому лучше сделать это сейчас и не затягивать.

IDO research | Chat | NFD

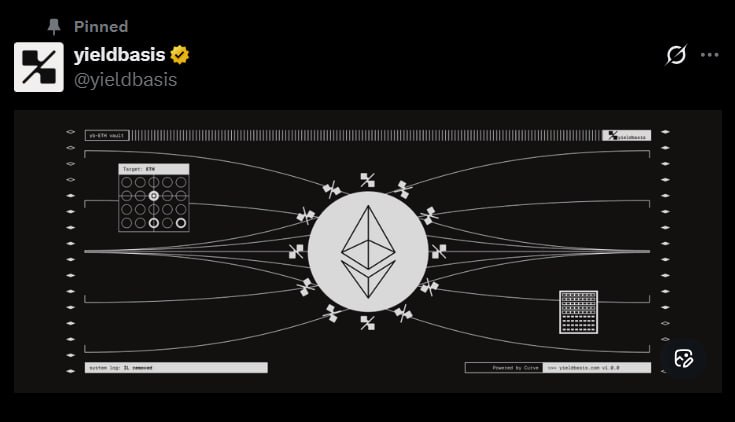

YieldBasis готовится к релизу ETH пулов

Несколько часов назад проект анонсировал грядущее открытие пулов с WETH, которые по аналогии с BTC пулами будут иметь ограничение по капе и, что самое важное, отсутствие непостоянных потерь.

Если вы не знакомы с проектом, то YieldBasis — это продвинутый AMM от создателя Curve, который предлагает доходность без основной проблемы DeFi пулов, а именно непостоянных потерь.

Это достигается за счёт того, что мы кладём в пул только актив, без стейблов, т.к. их (crvUSD) берёт в займы и докидывает сам протокол, а мы по сути также холдим актив, но при этом зарабатываем доходность.

Ранее проект релизнул только BTC пулы (tBTC, WBTC, cbBTC), которые генерят 9.66%, 10.45% и 23.69% APR и на данный момент полностью забиты.

Пулы с WETH также будут иметь капу и закинуть можно будет в формате FCFS, но когда пока непонятно, ждём анонсов. Сейчас известно, что комиссии будут выше, чем в стандартных АММ, — 0.43-2.4%.

Перед релизом команда 2 года тестировала протокол, опираясь на исторические данные и в среднем APY составил около 8%.

В целом, это крайне важная фича, которая открывает доступ к глубокой ликвидности, заходу в LP по-настоящему крупного капитала и удешевления свапов.

Кстати, тут вышла достаточно интересная статья на Valueverse: Yield Basis 2026 Thesis. Основные тейки:

🔵️Около 99% ETH используется для стейкинга, рестейкинга или кредитования

🔵️В пулах задействована крошечная доля (TVL = $235 млн.)

🔵️Мало кто готов к рискам непостоянных потерь ради доходности с комиссий

🔵️Модель YieldBasis жизнеспособна, проект доказал это в 2025 году

🔵️Новое утилити у токена veYB (залоченная версия YB) — распределение комиссий холдерам

🔵️Также veYB можно будет делегировать другим LP за долю прибыли

🔵️YieldBasis поднял используемый саплай и объёмы crvUSD в 5 раз; 46.8% объёма приходится на YieldBasis

🔵️YieldBasis даёт инфраструктуру доходности и ликвидности для BNB, SOL, ZEC [и других токенов], RWA и акций

🔵️В 2026 ожидается доходность YB для золота, серебра, NVDA (без YieldBasis у них нет он-чейн ликвидности)

Фактически, проект решает одну из фундаментальных проблем в DeFi, привносит глубокую ликвидность в рынок (причём не только токенов), может превратить DeFi в полноценную финансовую систему, да и в целом вводит по-настоящему полезную технологию, чего не хватает в последнее время.

😎 HinkoK | Telegram | Chat | HinkoK Soft | Best Proxy

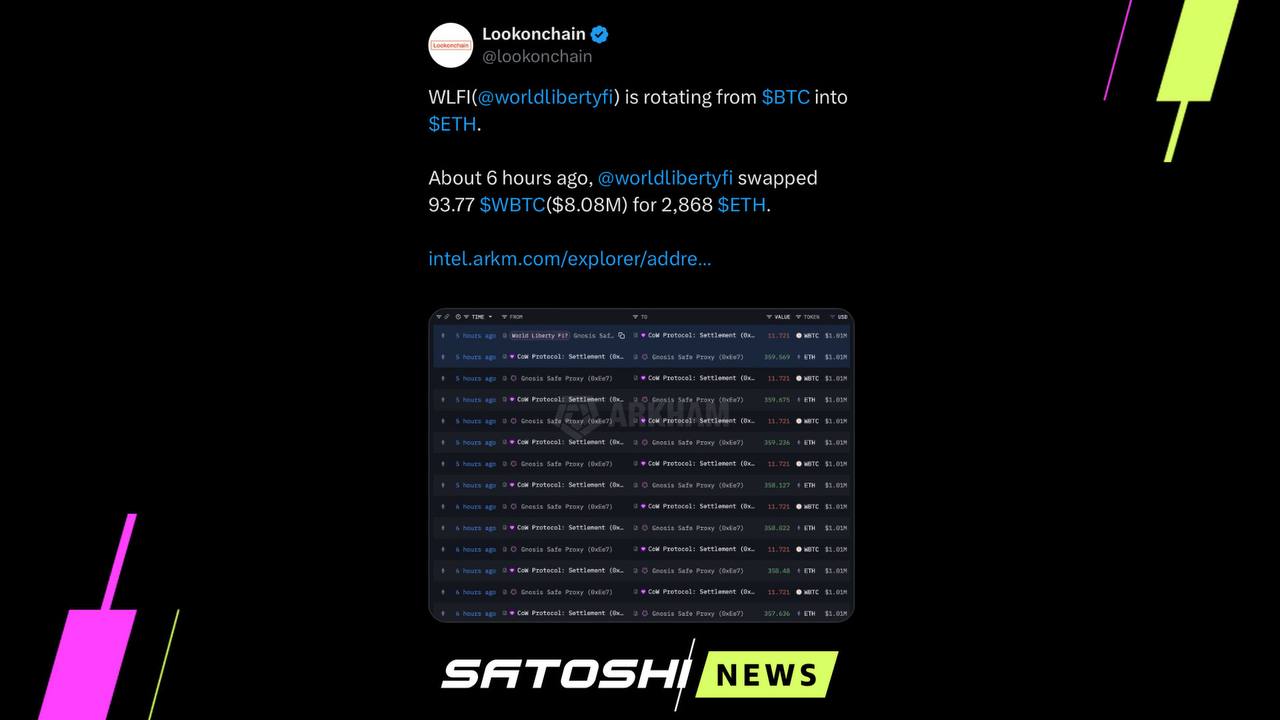

#ETH #WLFI

World Liberty Financial меняет BTC на ETH

Компания семьи Трампа вывела из Aave 162,59 WBTC ($15,07 млн) и продала их за 4611,65 WETH ($15,03 млн), зафиксировав убыток по WBTC в $1,97 млн.

Также World Liberty Financial перевела 24 млн WLFI ($4,14 млн) на биржу Binance. Источник

@SatoshiNews - главное о крипте

канал | круги | сайт | ❤ биржа

🪙Обернутые монеты. Что такое «wrapped coins»?

Обернутые монеты, или монеты в оболочке – это монеты, которые «представляют» криптовалюту в другой сети, отличной от родной.

Например:

🤑 Wrapped Bitcoin (WBTC) – это монета в сети Ethereum, которая полностью привязана к курсу Bitcoin. 1 WBTC всегда равен 1 BTC.

Монеты оборачивают, чтобы можно было использовать их в децентрализованных приложениях (DeFi) и в других сетях, где они напрямую работать не могут.

Вы пользуетесь горячим кошельком, который не поддерживает сеть Solana, но вы инвестируете в SOL. Вы можете обернуть монету SOL в сети BEP20 (блокчейн биржи Binance, поддерживается практически любым кошельком) и спокойно перевести ее себе.

📌 Зачем нужны обернутые монеты?

✅ Хранить монеты в разных сетях.

✅ Использовать монету в DeFi-протоколах, где её нативно нет

✅ Увеличивать ликвидность на биржах и площадках

✅ Получать пассивный доход, используя свои BTC или другие монеты как залог

⚠️ Важно понимать: обернутые монеты не являются «настоящими». Они выпускаются с обеспечением 1 к 1 и зависят от доверия к проекту, который их выпускает. То есть кто-то хранит реальный BTC, пока вы используете WBTC.

#Wrappedcoin @investiruy_ru

Арбитражный лайфчендж на взломе FLOW

Рынок неожиданно сделал предновогодний подарок тем, кто весь год прокачивал арбитражные навыки. Речь о взломе сети Flow.

Хакер нашёл дыру в execution layer и начал минтить wrapped-токены: WFLOW, WBTC, WETH и стейблы. Сначала небольшие объёмы, будто проверял реакцию команды. Но, никто не заметил. После чего запустил все на полную - десятки миллионов, прокладки, стейкинг и методичный слив в стакан.

DEX рухнул, CEX остался сильно выше, тогда и открылась одна из лучших арбитражных ситуаций за последние месяцы.

Но с подводными камнями и точно не для новичков (хотя первые 10–15 минут могли заработать почти все).

Проблема была в выходе из сети. Биржи принимали депозиты только из Flow, а не из FlowEVM. На графике спред был, но реализовать его было не просто. Те, кто первыми нашли маршрут FlowEVM → Flow, начали буквально печатать деньги: 2–3 минуты на круг и 10–20% за цикл. Но, ликвидность стейблов быстро закончилась.

Когда стейблы исчезли, арбитраж перестал быть вопросом скорости он стал вопросом доступа к ликвидности. Мосты вставали, ожидание растягивалось до часов, и новые участники просто не могли войти.

Самые сообразительные пошли дальше, напрямую в основную сеть Flow, минуя EVM. Откуп через Increment и депозит на биржи напрямую давали жирный спред без конкуренции, пока схема не стала массовой. Позже дефицит стейблов привёл к депегу USDC.e, и арбитраж появился уже на самом стейбле.

Самое показательное произошло позже. Команда Flow начала вынимать ликвидность, остановила DEX и положила FlowEVM. Рынок перестал сам выравниваться: без арбитражников цена падала от каждой продажи, и давить рынок хакеру больше не требовалось.

Главный урок кейса прост: в арбитраже важна не только цена, а еще и мосты, депозиты, время и глубина ликвидности.Ломается хотя бы одно звено и спред превращается в ловушку.

Итог.

Четырёхзначный профит, море эмоций и один из самых показательных кейсов последнего времени.

🟢Spread Maker Bot - софт для арбитража криптовалют

Задать вопрос: @maker_adm

⚡️ #Pharos - фармим #airdrop в третьем сезоне #4

Pharos - это EVM-совместимый L1-блокчейн, собравший $8 млн инвестиций, в тестнете которого мы фармили дроп в первом и втором сезонах

ℹ️ Ранее я рассказывал о запуске третьего сезона тестнета «Atlantic Ocean» и увеличении максимального уровня до 6, а также о новых заданиях в тестовой сети Atlantic Testnet здесь и здесь

Сейчас проект добавил новые задания - выполнив их, можно заработать дополнительные XP и приблизиться к получению 6 уровня

✅ Что делаем:

1️⃣Запрашиваем тестовые $PHRS:

1️⃣Идем на сайт и подключаем EVM-кошелек (скрин)

2️⃣Жмем «Continue» и подписываем соглашение (скрин)

3️⃣Спускаемся ниже и подписываемся на Pharos Foundation в твиттере (скрин)

4️⃣В правом верхнем углу жмем на кран и запрашиваем тестовые $PHRS (см. скрин)

✳️Также запросить тестовые $PHRS можно здесь и здесь

2️⃣Взаимодействуем с Zenith:

1️⃣Идем на Faroswap и свапаем любое количество $PHRS на $WBTC или $WETH (см. скрин)

2️⃣Идем на сайт и подключаем EVM-кошелек (скрин)

3️⃣Выбираем любой актив и жмем «Details» (скрин)

4️⃣Жмем «Supply» и поставляем любое количество $WETH или $WBTC: см. Шаг 1 ➡️ Шаг 2

5️⃣Жмем «Borrow» и занимаем любое количество $WETH или $WBTC (см. скрин)

3️⃣Взаимодействуем с Aquaflux:

1️⃣Идем на сайт и подключаем EVM-кошелек (скрин)

2️⃣Жмем «Claim Tokens» и клеймим все доступные тестовые токены (скрин)

3️⃣Идем во вкладку «Swap» и свапаем любое количество $USDC любой токен (скрин)

4️⃣Идем во вкладку «Structure», указываем любую сумму и жмем «Wrap & Split» (скрин)

5️⃣Идем во вкладку «Wrap/Unwrap», указываем любую сумму и жмем «Wrap» (скрин)

6️⃣Идем во вкоалку «Earn» и выбираем актив «Private Credit» (скрин)

7️⃣Вводим любое количество и жмем «Approve», а затем «Stake» (скрин)

4️⃣Выполняем задания на Layer3:

1️⃣Идем на Layer3

2️⃣Выполняем задания

3️⃣Клеймим куб

💱 Для минта куба потребуется ≈ 0.0009 $ETH в сети Base, пополнить которую можно на Owlto или Relay

ℹ️ Рекомендую делать как можно больше транзакций, чтобы получить шестой уровень, а также отслеживать свою статистику здесь

📏📏📏📏📏📏📏

🕘 Время выполнения: ≈ 15 минут

💰 Финансовые затраты: ≈ 0$

📆 Дедлайн: TBA

Напоминаю что запуск мейннета запланирован на Q1 2026 года, так что ждать осталось недолго. Обязательно достигаем 6 уровня, выполняя ежедневные транзакции

Продолжаю следить за проектом и обязательно буду сообщать о всех новостях и заданиях в своих телеграм каналах: в 👉первом или 👉втором, так что обязательно подпишись на оба, чтобы ничего не пропустить ✊

📏📏📏📏📏📏📏

🌐 PROFIT DRIVE

Что такое Fee Tier и как он влияет на прибыль

На DEX, где есть AMM (например Uniswap или те же DEX-пулы в экосистемах), каждая пара торгуется с определённой комиссией пула — это и есть fee tier.

Например:

0.01% • 0.05% • 0.3% • 1% — разные пулы одной и той же пары могут иметь разную комиссию.

Зачем это знать трейдеру:

➜ Если ты делаешь своп, комиссия просто влияет на итоговую цену сделки.

➜ Если ты даёшь ликвидность, fee tier влияет на твою прибыль за LP.

Низкий fee tier → меньше комиссия → трейдерам выгоднее торговать → пул получает больше объёма → LP получают доход с частых сделок, но понемногу.

Высокий fee tier → комиссия больше → в пул заходят реже → доход выше за сделку, но меньше самих сделок.

Как выбирать пул:

Если токен часто торгуется (USDT/ETH, WBTC/ETH): выбирают низкие комиссии, потому что объём компенсирует размер комиссии. Если токен волатильный или с низким объёмом: берут большие комиссии, чтобы каждая сделка приносила больше. Fee tier — это не просто «процентик комиссии». Это баланс между частотой сделок и прибылью за сделку.

❗️Трейдеру — важно, чтобы комиссия не съедала вход/выход. LP — выбирает fee tier так, чтобы доход покрывал риски (особенно impermanent loss).

#DEX

Первый инструмент в DeFI для портфеля дочери!

Начинаем нашу совместную работу над созданием высокодоходного пассивного портфеля в крипте. В этом посте вы оставили больше 200 реакций и я вижу, что тема вам очень интересна! 🔥

Итак, первый инструмент с которым мы будем работать - это ликвидный пул децентрализованной биржи UNISWAP. Каждый человек может стать поставщиком такой ликвидности - тогда вы будете получать комиссию от обмена USDC на ETH. В централизованном мире такие комиссии получает биржа. В децентрализованном - мы с вами, потому что помогаем платформе работать.

‼️Что важно, зарабатывать я буду на монете BTC, которую я купил в портфель дочери и планирую его продать через много-много лет за гораздо более высокую цену. Но помимо заработка на росте цены я могу прибавить дополнительных +50% в год к BTC за счет использования в DeFi инструментов.

Вот, что я сделал для этого:

1️⃣Купил WBTC (специальный обернутый биткоин для работы в DEFI) на бирже ByBit. Для вашего удобства этот и все последющие шаги я показал в видео-уроке выше.

2️⃣WBTC использовал в качестве залога в DeFi-протоколе AAVE, взамен получил USDC под 5% годовых.

3️⃣Взятые взаймы USDC отправил работать в пул ликвидности UNISWAP - ETH/USDC. Доходность этого пула составляет +39% годовых в моменте, на дллинной дистанции около 50%+ годовых.

Самое интересное, помимо заработка на комиссиях в монетах ETH и USDC, я буду получать дополнительный доход от монеты UNI, которая является основой в этом пуле и которая будет обеспечивать дополнительный рост моим вложениям.

💰Итоговая доходность может быть выше 70% годовых. Таким образом, я спокойно буду покрывать проценты по займу USDC (5% в год) и создавать примерно +$320 доп.дохода к уже купленному в портфель Биткоину. Эти деньги я буду реинвестировать обратно в протокол, таким образом создавая сложный процент.

И все это время, друзья, BTC будет лежать в портфеле в качестве залога и продолжать расти в цене, а в конце стратегии мы вернем их назад уже по другой цене!

Весь процесс специально для вас записал в уроке, так что пользуйтесь! Это лишь 1/20 тех возможностей, которые вам дает DeFI система, про остальные буду рассказывать на канале. Не переключайтесь!

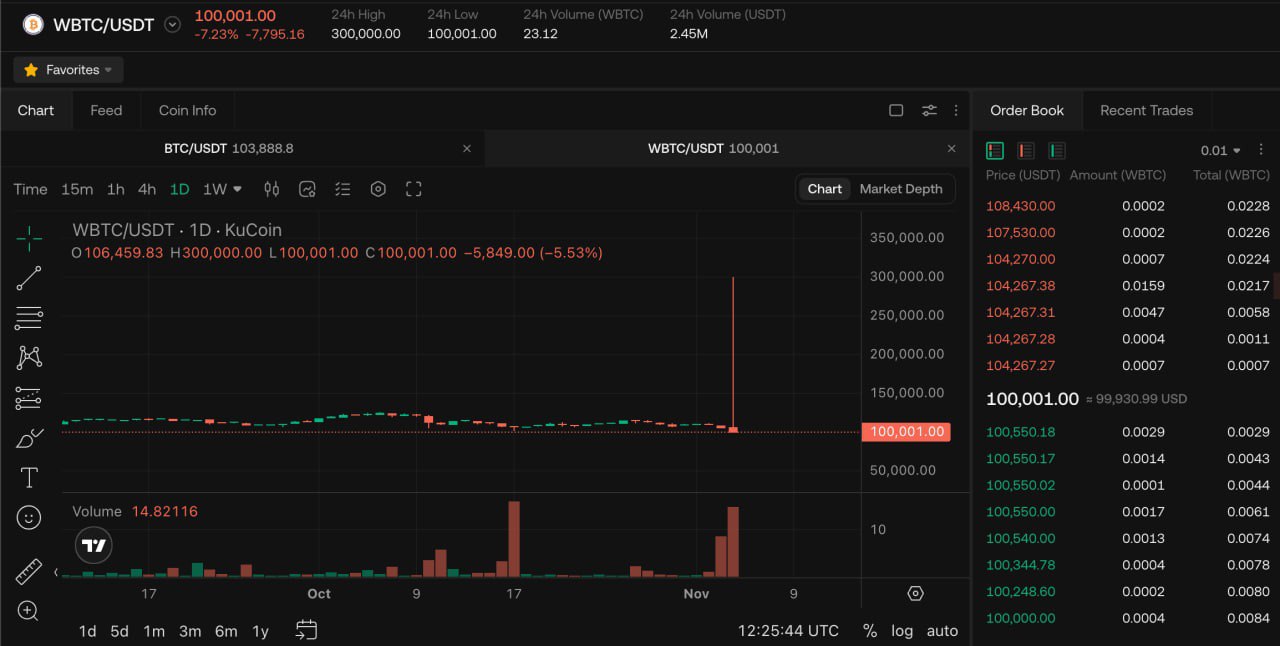

Каждый мог: WBTC на KuCoin в моменте вырос до $300 000 😮

Скорее всего, баг, но очень приятный 😇

🔗 Кросс-чейн мост Garden Finance был взломан на $10.8 млн.

🥷 Хацкеры спиздили wETH, WBTC, cbBTC, стейблы и нативный токен SEED, монеты прогнали через MetaMask Router и DEX, а потом конвертнули в ETH, чтобы избежать блокировки.

Многие связывают операцию с северокорейской группировкой Dangerous Password. Пиздец у них, конечно, название — «Опасный пароль» 🤣

Команда протокола приостановила выводы, признав проёб за собой. Всего за пару дней до взлома ZachXBT обвинил Garden Finance в помощи с отмывом других ворованных монет. По слухам, они заработали на этом шестизначные суммы.

Карма? 😁

Lombard приобрел BTC.b у Ava Labs — первое on-chain слияние в истории Web3

Платформа Lombard объявила о покупке BTC.b, созданного Ava Labs в экосистеме Avalanche. Объем заблокированных средств в активе составляет около $550 млн, и теперь BTC.b полностью переходит под управление Lombard, работая на его собственной инфраструктуре.

Сделка стала первым ончейн-поглощением в истории Web3. При оценке Lombard в $1,3 млрд покупка BTC.b добавляет значительный объем ончейн-биткоина, укрепляя токен BARD и создавая новые источники дохода через комиссии за операции с активом.

Lombard работает над созданием «Bitcoin Capital Markets Layer» — полноценную инфраструктуру BTC DeFi. Теперь BTC.b станет нативным активом экосистемы, заменяя централизованные обертки вроде wBTC и cbBTC.

Tokensales | News | WaitingRoom

⭐️ Unitas | 42% на стейблы ⭐️

Совместно с Alexandr Els, уже некоторое время общаемся с ребятами из Liquidity Land (аналог Turtle Club). После нескольких обсуждений и вариантов, удалось получить хороший, лимитированный оффер по размещению стейблов от Unitas.

📌 Unitas - протокол доходности на Solana, который формирует «дельта-нейтральную» схему: держит позицию в пуле JLP (который получает 75% всех перп-комиссий Jupiter), и одновременно хеджирует рыночный риск шорт-позицией на перпами. В результате оставляется именно поток комиссий (и частично funding), без экспозиции на цену самого JLP. Этот поток распределяется в пользу стейкеров sUSDu (80%) и автокомпаундится (курс sUSDu к USDu растет), в страховой фонд (10%) и в казну/байбэки (10%).

🔵️ USDu - стейбл, обеспеченный ончейн-активами: SOL, ETH, WBTC, JLP (обеспечение держат 102%+)

🔵️ sUSDu - застейканная версия USDu, получающая доходность протокола. Средняя за 7дн дох-ть 17,4%. Вывод из стейка - 7дн.

🔵️ Текущий TVL: $15m

👥 Фаундеры и инвесторы: Madao Chan и Chloe Lo - ко-фаундеры китайской платежной системы Unipay, на стеке которой и строится Unitas.

💲 Инвесторы: $3m Seed раунд в июне '25 от Amber Group, Blockchain Builders Fund(Stanford Blockchain fund), Bixin Capital, MEV Capital, Big Brain Holdings, 57Blocks

🔵️ Сейчас в процессе сбора следующий раунд во главе с Amber Group по FDV $80m.

🥸Аудиты: Oak Security (бренд группы Solidified) - солидная контора сделавшие более сотни аудитов для Solana/Polkadot/Cosmos проектов. По отчетам от Апреля '25 все критические и высокие риски пофикшены, остальные учтены.

▶️ 06 Августа у Unitas стартовала поинт программа.

🔵️ Держим USDu (x20 points), sUSDu (x5 points), USDu-USDC LP на Kamino (x50 points)

🔵️ TGE запланирован на 4 кв 2025

🔵️ Всего участников 2410

▶️ Но нам важны не столько поинты, сколько доходность на стейблы. Liquidity Land помогают проекту нарастить TVL и для нас получилось согласовать партнерские условия:

1️⃣ Переходим по партнерской ссылке, коннектим Solana кошелек и подписываем подтверждающую активацию транзакцию.

2️⃣ Переходим на сайт Unitas, покупаем USDu. Далее в разеделе Earn стейкаем и получаем sUSDu

3️⃣ Возвращаемся на сайт Liquidity Land, нажимаем Submit transaction и указываем хеш транзакции стейка и сумму внесенных USDu

⚠️ В рамках сделки, мы должны застейкать не менее 5k USDu и продержать в стейке не менее 3 мес. Обязательства Soft-Committed, т.е. можете вывести раньше, но лишитесь бонусной части наград.

💲 Награды и доходность:

🔵️ 19,68% APR Base yield. Гарантированная минимальная доходность в стейблах. На текущий момент по sUSDu она 17,4%, поэтому до 19,68% обещают "докидывать". Если будет больше - то не будут.

🔵️ 22,40% APR Fixed Token yield. Гарантированная бонусная доходность в токенах проекта.

🔵️ Поинт программа на общих условиях.

🔵️ TGE ожидается в 4 кв '25, но не исключен небольшой сдвиг сроков.

🔵️ 50% токенов будут доступны на TGE, 50% в 6-мес вестинге сразу после. Если TGE случается раньше завершения обязательств по 3-мес стейку, то бонусные Fixed Token yield будут выплачены после 3 мес удержания.

⚠️ Лимит данного предложения ограничен $3m. Как только их соберут, лавочка закроется.

🤓 Только ради поинтов, я бы в проект наверное не заносил. Но тут нам предлагают аж 42% APR на стейблы за обязательства подержать ликвидность 3 мес в достаточно неплохом, хоть и мало хайпующем, протоколе. В общем я часть стейблов тут припарковал.

Банк Societe Generale вывел свои стейблкоины в сектор DeFi. Их можно использовать для займов под залог биткоина и Ethereum

SG-Forge, дочерняя структура французского банка Societe Generale запустила своии стейблкоины EUR CoinVertible (EURCV) и USD CoinVertible (USDCV) в DeFi-протоколах Morpho и Uniswap.

На платформе Morpho пользователи смогут брать и предоставлять займы в EURCV и USDCV под залог криптоактивов (wBTC, wstETH) и токенизированных фондов денежного рынка USTBL и EUTBL. Куратором пулов выступит MEV Capital, которая контролировать распределение капитала и в случае необходимости брать на себя риски дефолта.

В Uniswap для обоих стейблкоинов открыты спотовые рынки. Ликвидность обеспечит маркетмейкер Flowdesk, уже сотрудничающий с SG-Forge на централизованных биржах.

В компании заявили, что цель запуска — предоставить клиентам доступ к регулируемым цифровым активам в круглосуточном режиме и расширить интеграцию традиционного банкинга с инфраструктурой DeFi.

@neurocrypto

Подробнее про сейл на Buidlpad

Сегодня затронул его в апдейте, но решил написать отдельный постик. Итак, чуть больше деталей про проект: Momentum (MMT Finance) — хаб ликвидности на Sui, включающий в себя CLMM пулы, свой LST xSUI и собственную NFT коллекцию.

Проект входит в топ-10 по объёмам среди всех дексов ($509 млн.) и удерживает 1 место в экосистеме Sui, хотя был запущен только в этом году. #funding-rounds">Инвестиции: $10 млн. от OKX, Coinbase, Circle, Jump Crypto и других фондов. Оценка последнего, Strategic, раунда — $100 млн.

ℹ️ Переходим к сейлу и для начала напомню детали:

🔵️FDV — $250 и $350 млн.

🔵️100% разлок на TGE

🔵️Занести можно от $50 до $2к в BNB, USD1 и SUI, но лимиты можно увеличить до $20к

🔵️Общая длительность: с 22 по 31 октября, за это время в привычном режиме пройдут 4 фазы

⁉️ Опция заноса по $250 млн.:

Чтобы занести по такой оценке нужно закинуть не менее $3000 в один из пулов ликвидности через Buidlpad Hodl, при этом чем больше закинем, тем выше будет лимит:

≥ $500,000 — $20,000

≥ $400,000 — $15,000

≥ $300,000 — $13,000

≥ $200,000 — $10,000

≥ $100,000 — $7,000

≥ $50,000 — $4,000

≥ $3,000 — $3,000

< $3,000 — $2,000

Занести можно в один из нескольких пулов (APR не гарантирован):

🔵️SUI-USDC — APR (103.96%)

🔵️xSUI-SUI — APR (2.32%)

🔵️suiUSDT-USDC — APR (3.52%)

🔵️LBTC-wBTC — APR (2.59%)

🔵️xBTC-wBTC — APR (1.31%)

🔵️suiUSDT-USDC — APR (2.64%)

Если занести до 25 октября, то получим х2 буст к Momentum Bricks.

Также на таких условиях смогут занести участники Wagmi1 и Wagmi2 кампаний, при этом им не нужно будет ничего стейкать. Также они получат увеличенные лимиты: от $4.5к до $10к.

Вторая опция, в которой мы можем занести по $350 млн., требует лишь наличие KYC и пройденный отбор, в целом это стандартное участие в сейле на Buidlpad.

🗓 Расписание:

🔵️Подписка: 22 октября, 13:00 — 25 октября, 05:00 по Киеву.

🔵️Сейл: 27 — 28 октября, 13:00 по Киеву.

🔵️Рефанд: до 31 октября, 13:00 по Киеву.

Принять участие и прочитать подробнее можно по ссылке.

Помимо этого в сейле смогут поучаствовать создатели контента, на которых выделено 30% от аллоки в данный сейл. Форму для заполнения создателям контента откроют 15 октября в 13:00 по Киеву.

😎 HinkoK | Telegram | Chat | HinkoK Soft | Best Proxy

COTI анонсировали кампанию COTI Earn

#мы_занесли

С ростом интереса к Zcash и дискуссий вокруг того, как пользователи смогут сохранять контроль над своими данными в блокчейне, внимание переключилось на проекты, которые строят инфраструктуру приватности.

Один из проектов в этой нише — COTI, о котором мы подробно рассказывали в этом посте.

COTI — это приватный слой, который можно встроить в любую существующую блокчейн-сеть. Проект использует криптографическую технологию Garbled Circuits, которая обеспечивает приватные вычисления и обмен данными без раскрытия содержимого, при этом в тысячи раз быстрее и легче классических решений вроде ZK или FHE.

30 сентября началась кампания — COTI Earn, где пользователи получают Token Points (TPs) за следующие виды активности:

• Хранение активов

• Трейдинг

• Участие в dApps (PriveX, Carbon DeFi)

• Социальные задания, квизы, рефералы и контент

TPs начисляются ежедневно напрямую на кошелек. В конце сезона (Genesis Season длится 6 недель) все участники смогут обменять TPs на долю из пула 12.5 млн $COTI (~$560к).

🤔 Ссылка на кампанию

*⃣Задания:

• Холд USDC в сети COTI ($100 = 80 TPs)

• Холд wBTC в сети COTI ($100 = 60 TPs)

• Холд wETH в сети COTI ($100 = 50 TPs)

• Депозит COTI в Carbon DeFi ($100 = 30 TPs)

• Депозит USDC в PriveX ($100 = 100 TPs)

• Депозит USDC в Carbon DeFi ($100 = 100 TPs)

• Депозит wETH в Carbon DeFi ($100 = 70 TPs)

• Депозит wBTC в Carbon DeFi ($100 = 80 TPs)

• Депозит gCOTI в Carbon DeFi ($100 = 30 TPs)

• Депозит COTI в Treasury ($100 = 20 TPs)

• Депозит COTI в Treasury ($100 = 20 TPs)

Можно единоразово получить 3000 TPs за подписки на X, TG, Discord и YouTube. Также, ежедневно топ-25 пользователей, которые больше всех сожгут газ на комиссии получают по 1000 TPs.

IDO research | Chat | NFD

Турбосушка

Через эту постоянную рубрику я экономлю твоё время и делаю выжимку по важным криптоактивностям и событиям, которым стоит уделить внимание. Погнали воркать:

🟥YieldBasis.

Разрабы объявили о расширении размера пулов, куда можно занести ликвидность для фарма доходности:

• Пулы откроются около 14:00 МСК на этом сайте

• Для заноса примут токены tBTC / cbBTC / wBTC в сети ERC20

🔸Plasma & OKX.

08/10/25 откроется регистрация на xLaunch, где будут раздавать токены XPL за торговые объёмы и удержание токенов на балансе OKX-кошелька.

• Всего на дроп выделили 15 лямов XPL

• Для участия подключай тут OKX-кошелёк и крути торговые объёмы

• Полный разбор xLaunch от OKX лежит тут

• В учёт пойдут объёмы с 23/09/25 по 07/10/25

🔵PHI (бывший Philand).

Объявили о проведении TGE токена в сети BASE.

Торги начнутся в 15:00 МСК 10/10/25 на бирже Aerodrome в сети BASE.

🟣 Lighter.

Сегодня начался второй сезон, который будет идти до начала 2026 года.

🟡 Opensea.

Появились новые квесты, их можно щёлкнуть одним махом - покупай верифицированную NFT дороже $5 в сети Ronin и забирай 100 XP.

VSЁ для тебя | бабло | знания | обменник