🚀Ранняя активность в Blackhaven под будущие награды.

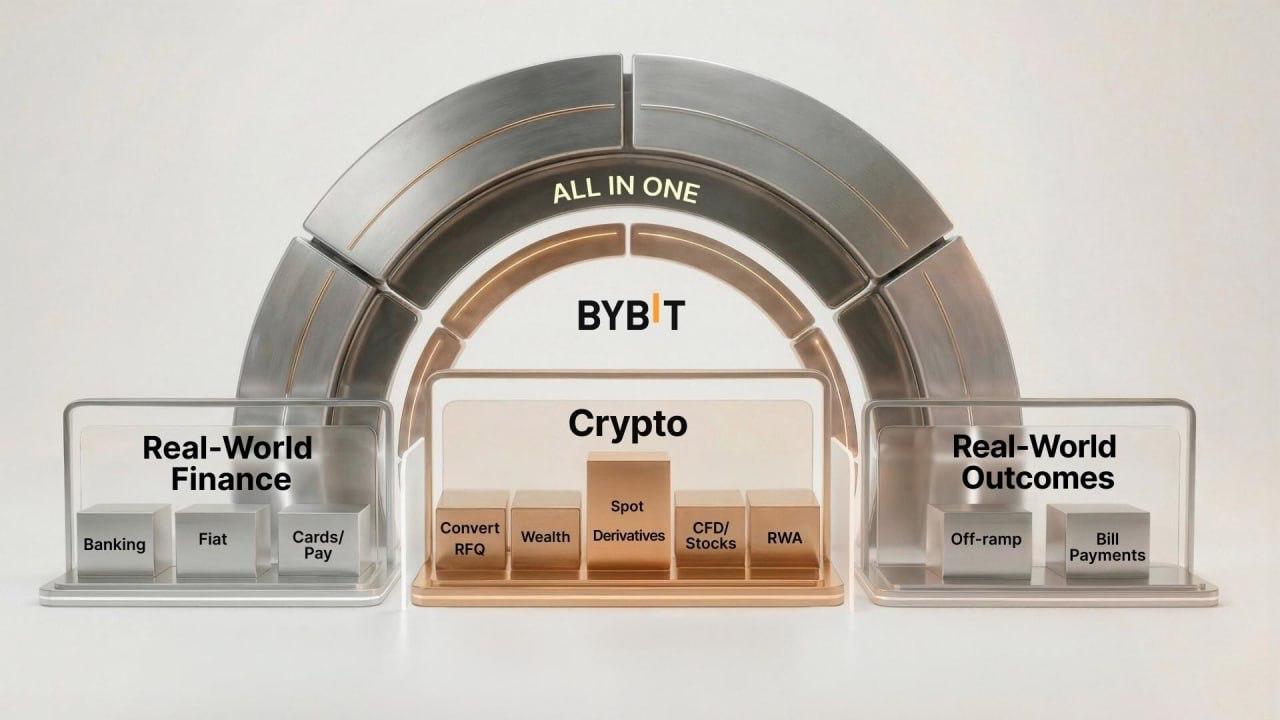

🔗Blackhaven — это DeFi-протокол с собственным казначейством и резервной системой, который строится на блокчейне MegaETH.

Актуальной информации по инвестициям на данный момент нет, однако в партнерах проекта числятся RedStone и акселератор MegaMafia. Также за проектом следят Bulk Network, сооснователь Aleph zero, DCV Capital и Figment.

➡️Недавно была запущена регистрация в WhiteList для получения раннего доступа к платформе. В официальной документации упоминается нативный токен управления $HVN, который будет использоваться для вознаграждения пользователей. Это подтверждает планы по проведению Airdrop.

✅Что нужно сделать:

1️⃣Перейдите на сайт и авторизуйтесь через аккаунт X.

2️⃣Подключите кошелек. В приоритете кошельки с партнерскими NFT или те, что участвовали в сейле MegaETH (если их нет, используйте любой другой).

3️⃣Пропустите пункты с проверкой активов, которых у вас нет, и следуйте далее.

4️⃣Пригласите как минимум 3 друзей для разблокировки Early Access.

5️⃣Ожидайте запуска платформы и начала основных активностей.

6️⃣Присоединитесь к Discord-каналу проекта для отслеживания новостей (ранее там выдавали роли OG).

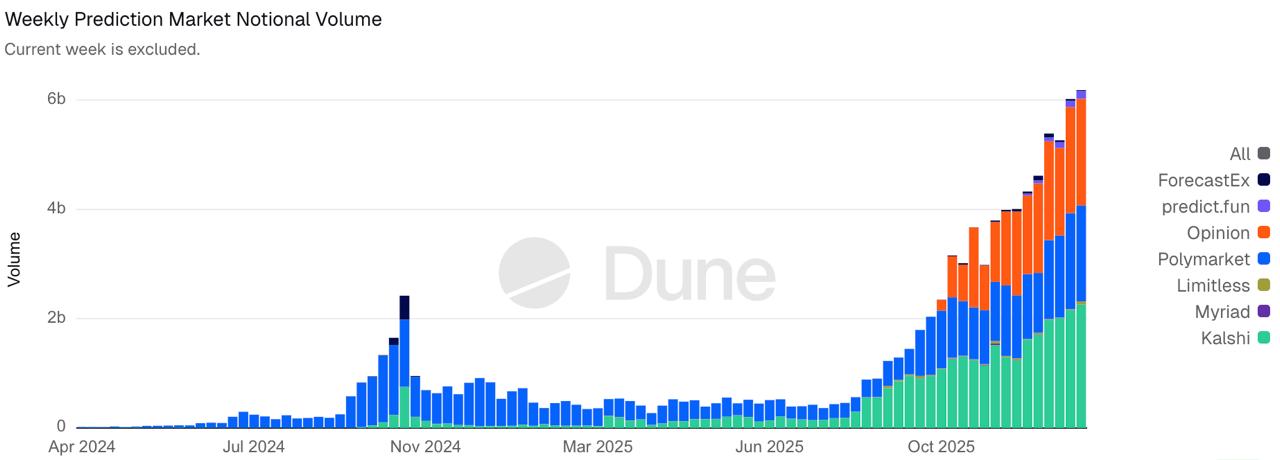

📆Скоро ожидается запуск сети MegaETH, что даст толчок развитию проектов внутри этой экосистемы. Команда в Discord заявляет, что пользователи с ранним доступом гарантированно получат награды. На текущем этапе это выглядит как перспективная возможность зайти в проект в числе первых.

🔥Дядя Брабус