📈 Обзор торговых планов в клубе Pro Trader

Друзья, делимся с вами примером торгового плана из утреннего обзора рынка от Марата Газизова для участников клуба Pro Trader. В нем — разбор ключевых валютных пар, технический анализ и важные уровни.

Торговые планы EURUSD:

Недельный график.

Цена находится в зоне коррекции с нижней ступенью 1,13910. Это зона покупок. Прошедшая неделя сформировала разворотную наверх структуру с ускорением.

Дневной график.

Сформирована разворотная наверх структура с ускорением пробоем опорной точки 1,17276 - точки формальной покупки.

Часовой график.

Зона покупки на пробое опорной точки 1,17586. Стоп лосс 1,17189. Первая цель 1,17750.

Зона продажи на пробое опорной точки 1,17189. Стоп лосс 1,17586. Первая цель 1,16850.

📊 Анализ поможет определить основные зоны интереса, но ключевые торговые планы и сигналы разбираются в закрытом клубе. Не пропустите!

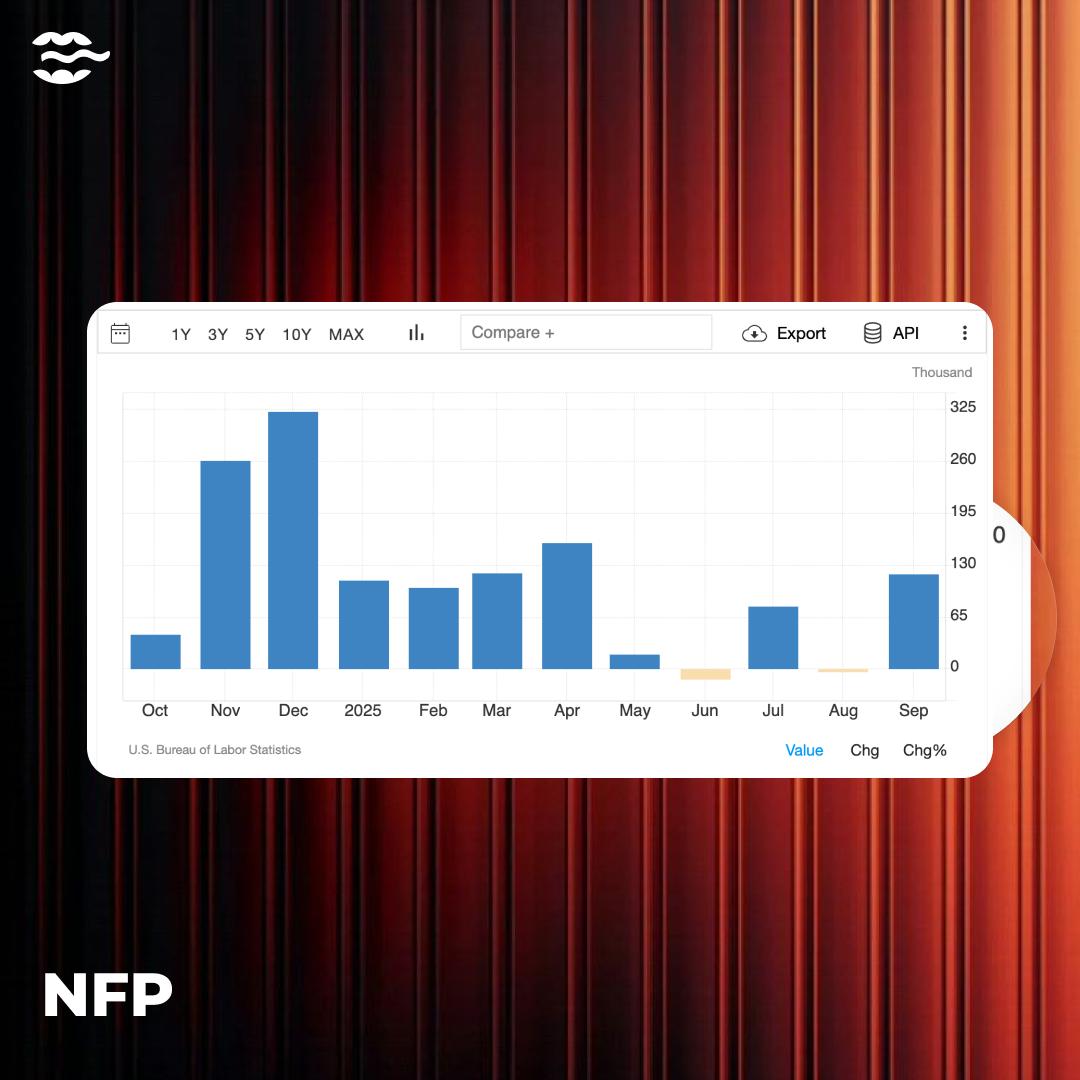

⚡️Сегодняшний день становится ключевым для всей недели: в 16:30 МСК выйдут сразу два важных релиза США — отчёт по рынку труда с данными по NFP, безработице и заработным платам, а также отчёт по розничным продажам. Публикация занятости во вторник из-за смещённого графика является редкой ситуацией, поэтому реакция рынка может быть более резкой и импульсной, чем обычно.

➡️ Присоединиться к клубу