⚡️🇰🇬 Популярный криптокошелек MetaMask открывает доступ для своих пользователей к токенизированным активам.

В частности, речь про возможность торговли токенизированными акциями и биржевыми фондами ETF США, а также товарами.

📊Такой шаг позволит пользователям MetaMask диверсифицировать инвестиционные портфели, получая доступ к более широкому кругу финансовых инструментов.

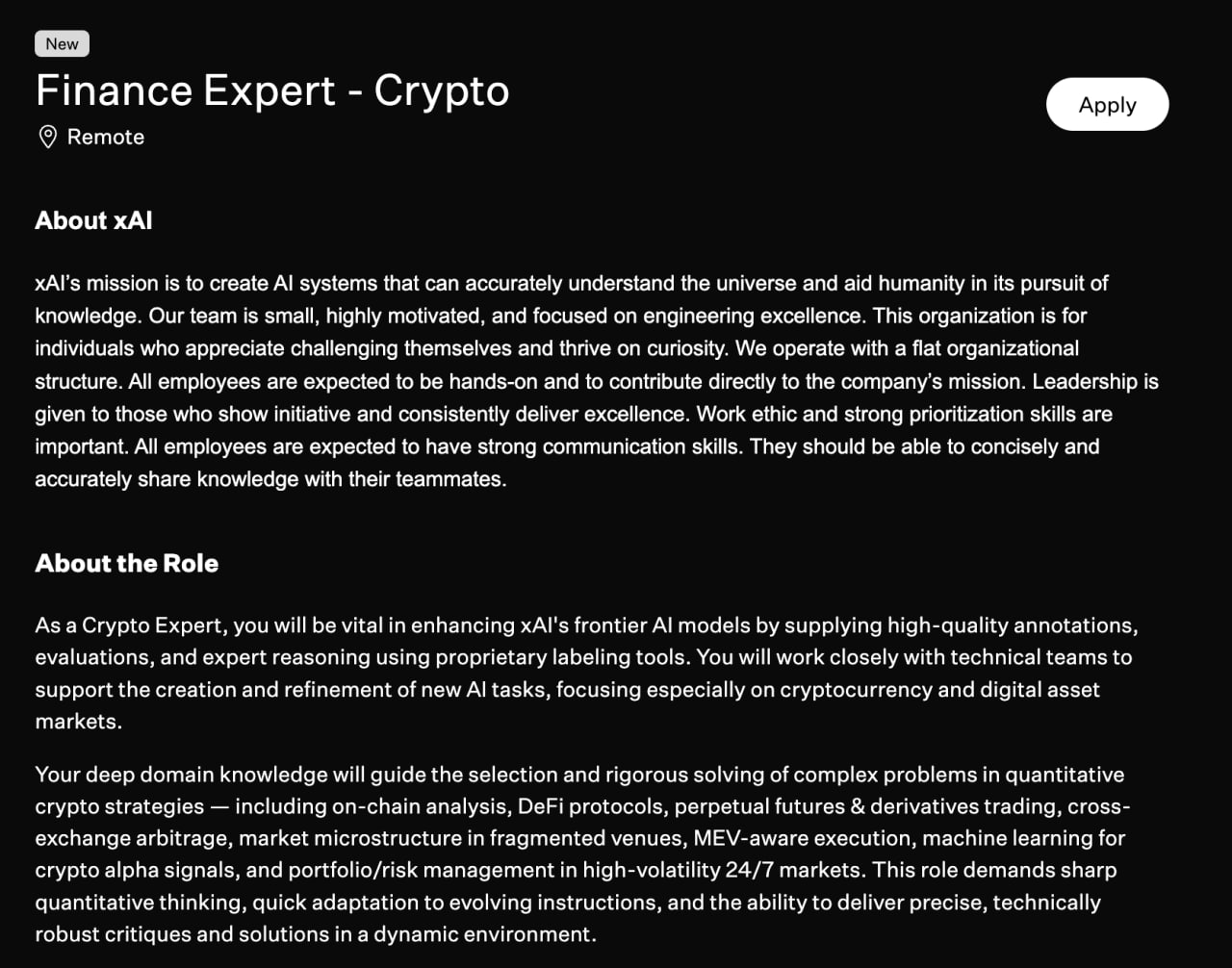

Для криптоинвесторов важен партнер MetaMask. Проект интегрировал токенизированные активы через платформу Ondo Global Markets одноименного криптопроекта Ondo Finance (ONDO), который специализируется на токенизации активов.

✔️Отмечаем еще одну интеграцию и партнерство Ondo, которая направлена на развитие и расширение присутствия токенизированных активов вообще и использование собственных сервисов в частности.

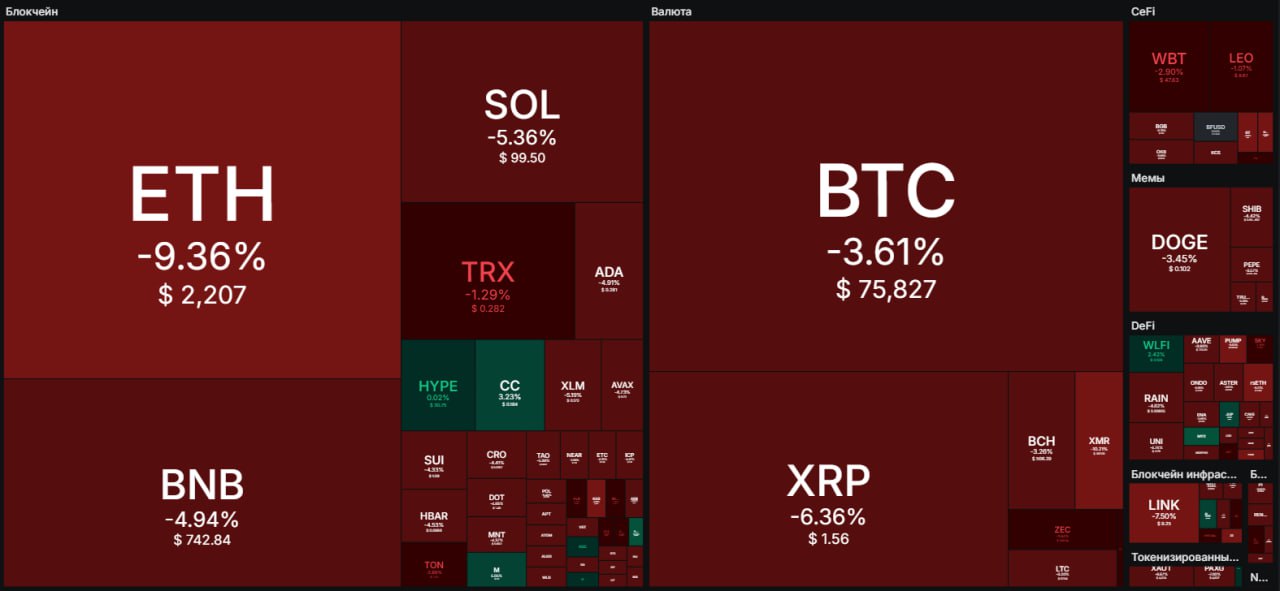

🕯Цена ONDO продолжает находиться в даунтренде и уже зашла в зону перепроданности по RSI на недельном интервале.

💬По нашему мнению, это один из проектов, внутреннюю ценность которого "не понимает" крипторынок.

⚠️ Не рекомендация!

@cashflowincrypto

➡️Торгую на биржах:

☝️ Bybit @cashflowincrypto/X2Fw95hJPEZ">(инструкция на регистрацию)

◻️ OKX @cashflowincrypto/7i21784jqca">(инструкция на регистрацию)

🔀 BingX (инструкция на регистрацию)

↔️ BitGet подарочный бонус 6200USDT

💵Мой закрытый Премиум канал

⁉️А у вас есть Ondo Finance (ONDO)? Что планируете сейчас делать?

👍Покупать, 👎Продавать, ❤️Держать, 🔥Наблюдаю