🌐 BlackRock: 2026 — Год слияния ИИ-инфраструктуры и блокчейна

Крупнейший в мире инвестфонд BlackRock опубликовал стратегический прогноз, который переводит дискуссию о крипте и ИИ из плоскости хайпа в плоскость реального промышленного масштабирования. Основной вывод: дефицит физической инфраструктуры для нейросетей становится главным драйвером инвестиций, а блокчейн — ключевой технологией для управления этими потоками.

Основные векторы трансформации на 2026 год:

✔️Энергетический голод ИИ: Глобальные инвестиции в дата-центры и электросети могут достичь невероятных $100 трлн к 2040 году. BlackRock видит в этом не проблему, а колоссальный рынок для частного капитала.

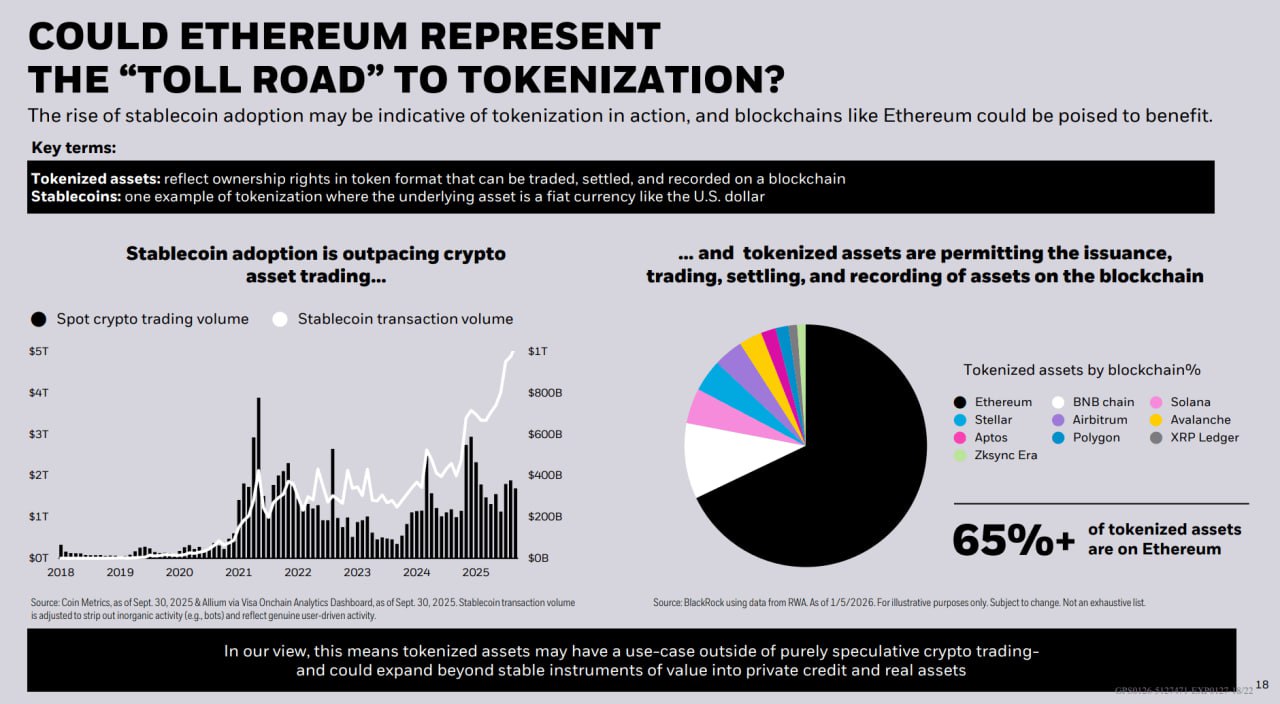

✔️Ethereum как стандарт: Сеть эфира окончательно захватила лидерство в токенизации реальных активов (RWA). Контролируя более 65% этого сегмента, Ethereum становится «базовым слоем» для оцифрованных финансов.

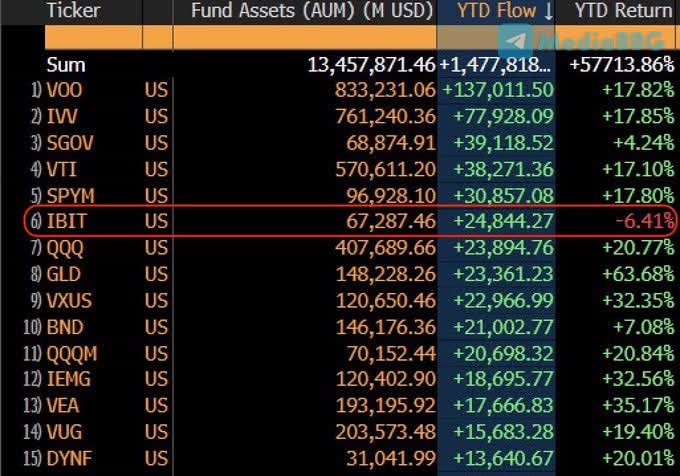

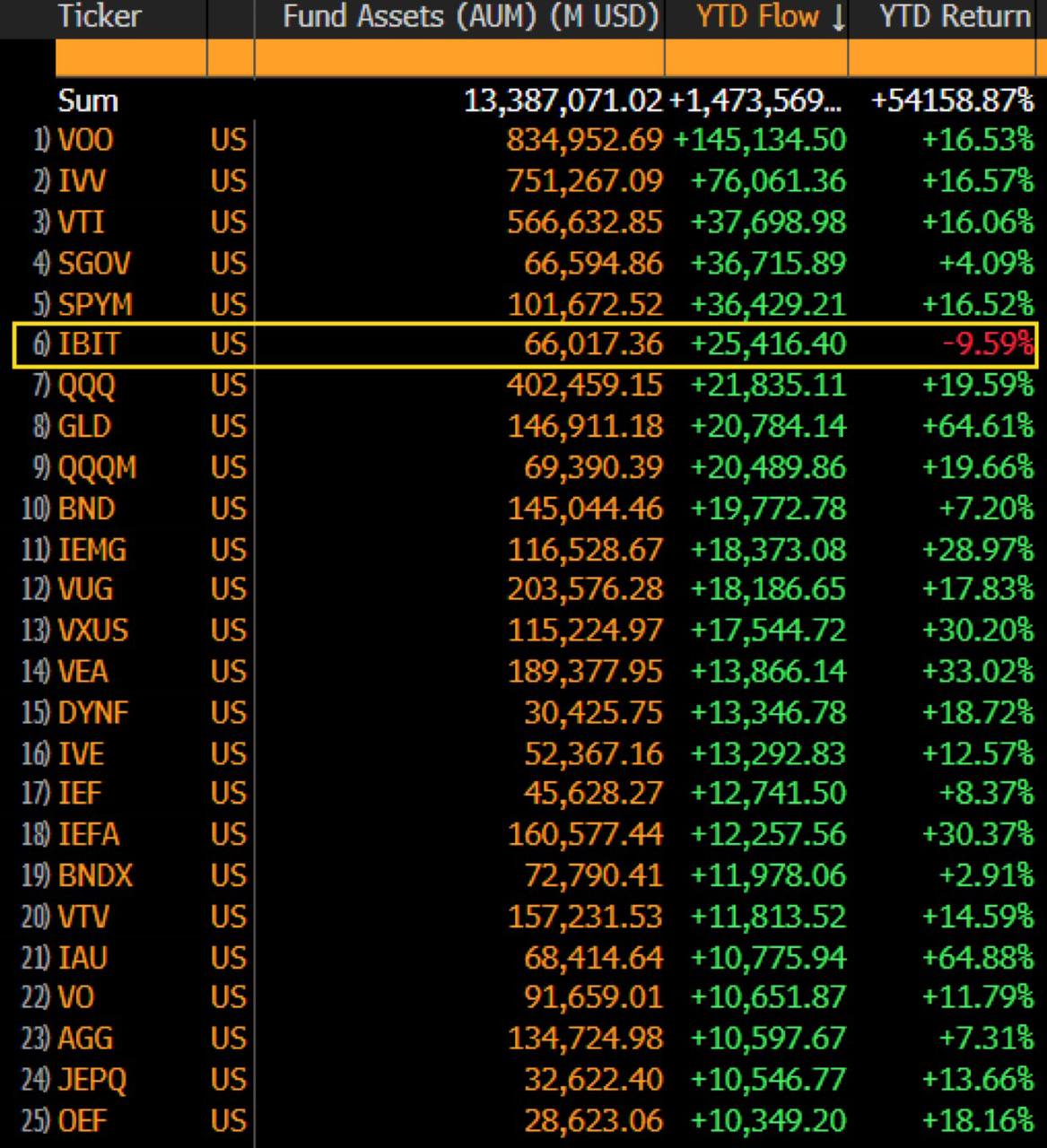

✔️Институциональный триумф Bitcoin: ETF iShares Bitcoin Trust (IBIT) установил абсолютный рекорд, набрав $70 млрд под управлением всего за 341 торговый день. Это в 5 раз быстрее, чем исторический результат золотого ETF (GLD).

✔️Стейблкоины вместо банков: Фокус рынка смещается от спекулятивного трейдинга к реальным платежам. Стейблкоины интегрируются в расчетные системы как эффективная альтернатива традиционному межбанку.

Для инвестора 2026 год — это момент, когда цифровая экономика обретает физическую опору в виде серверов и электростанций, а криптоактивы становятся легитимной частью любого сбалансированного портфеля.

#blackrock

➡️ Торговать лучше на ByBit 📈

➡️ Bybit.com/b/CryptoLadyX

📱 Youtube 📱 Telegram 📱 X 📱 TikTok