Как уже

писали, в Messari дали по сути готовую дорожную карту для всех криптокошельков, которые ищут устойчивую модель монетизации. Тема актуальная и заслуживает отдельного поста. В статье чётко описано, что должен представлять из себя кошелек, чтобы не превратиться в реликт.

➖➖➖

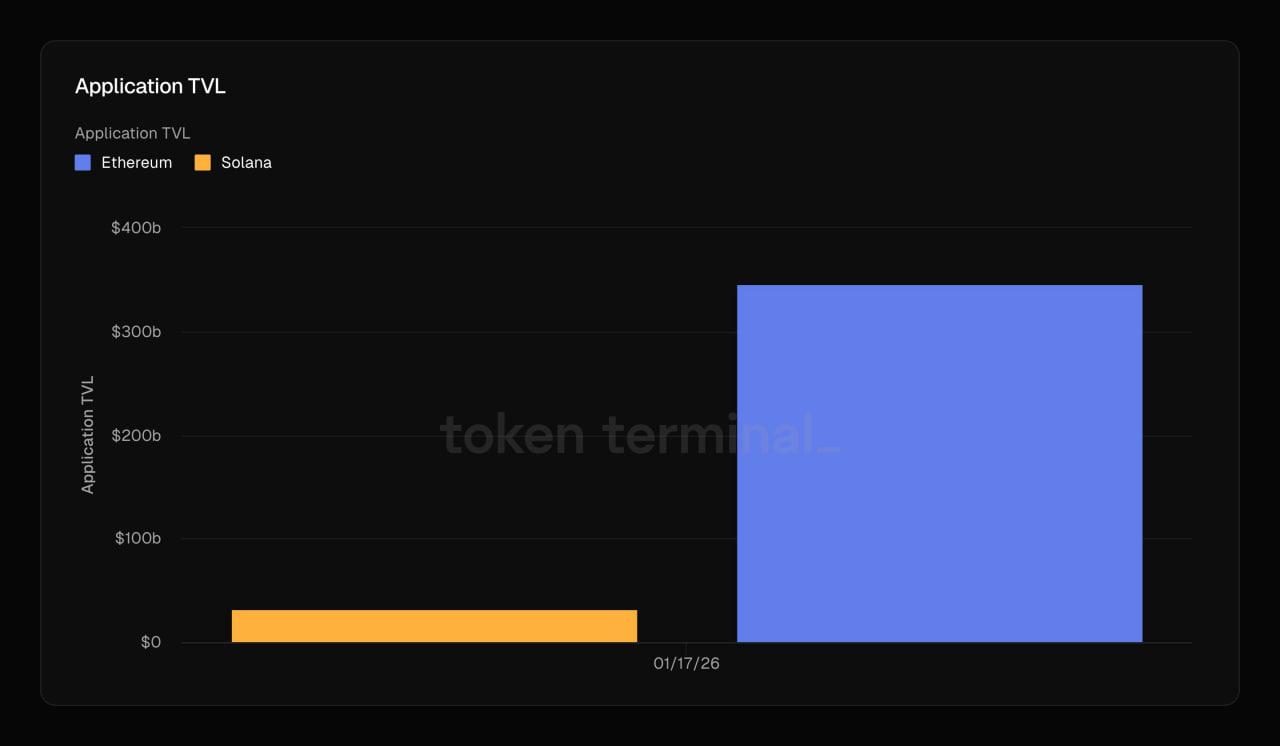

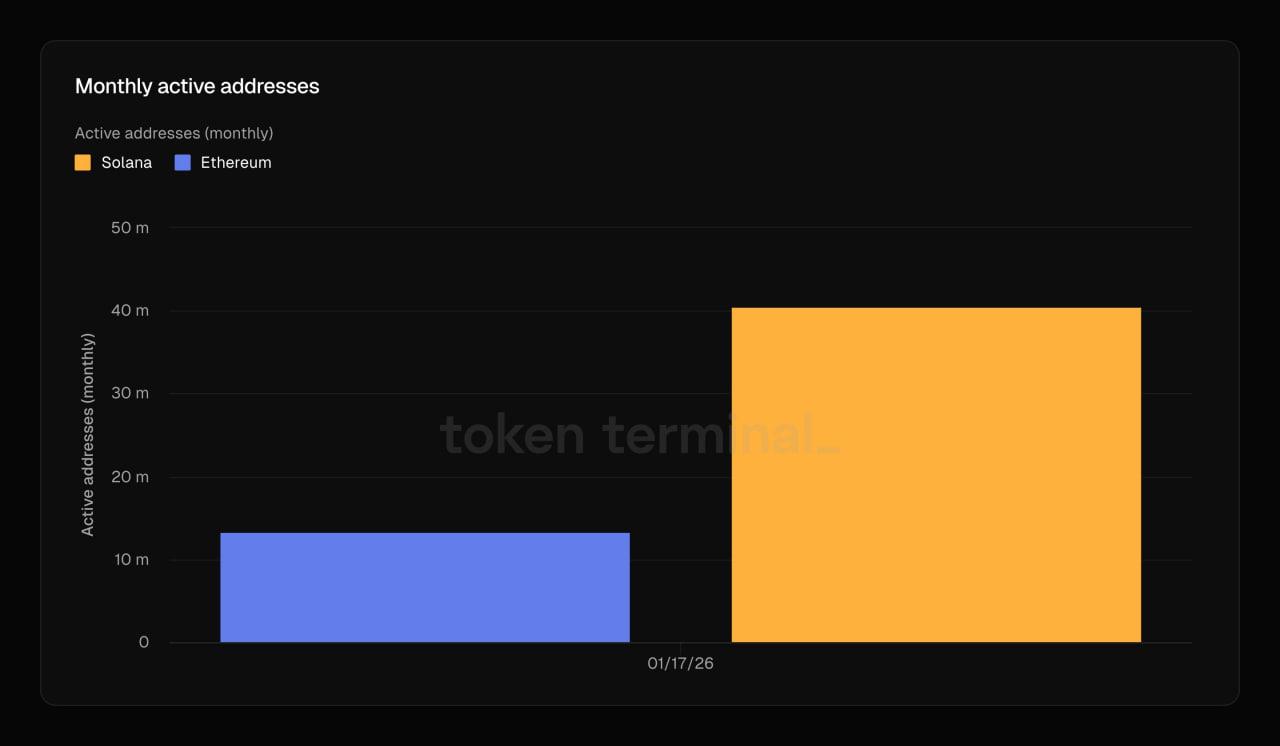

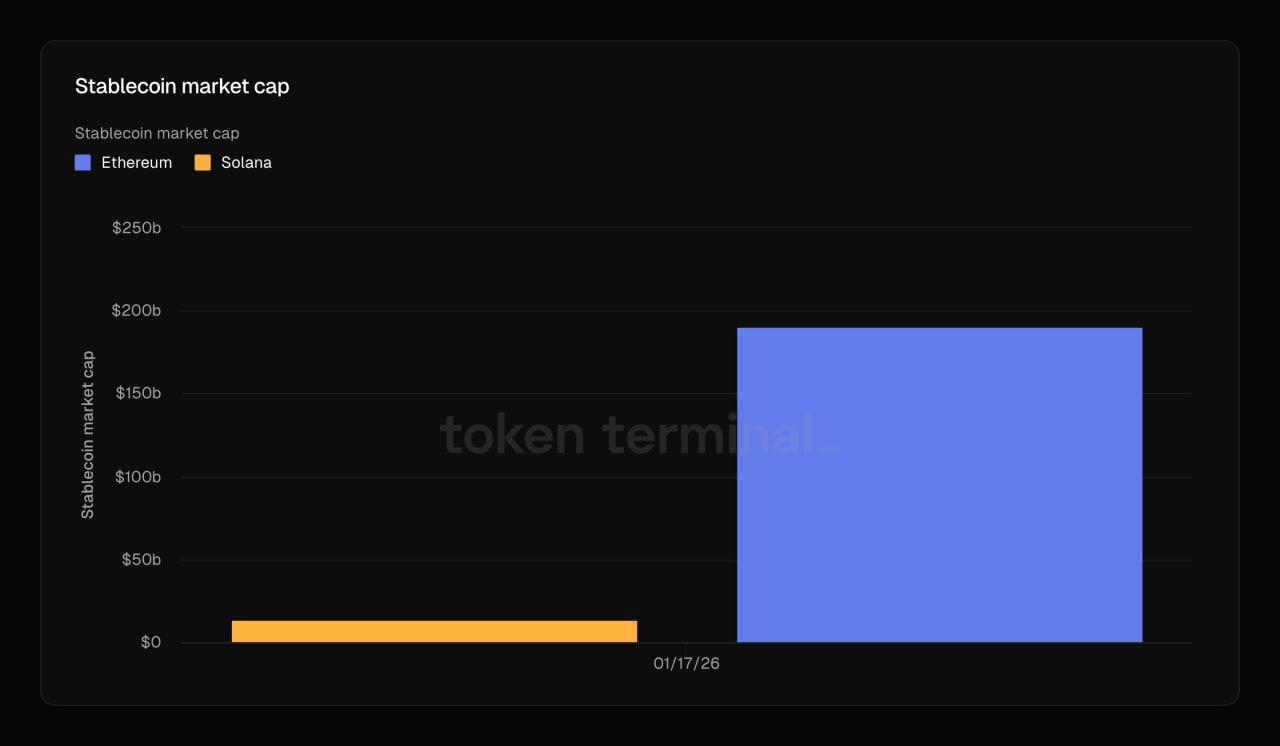

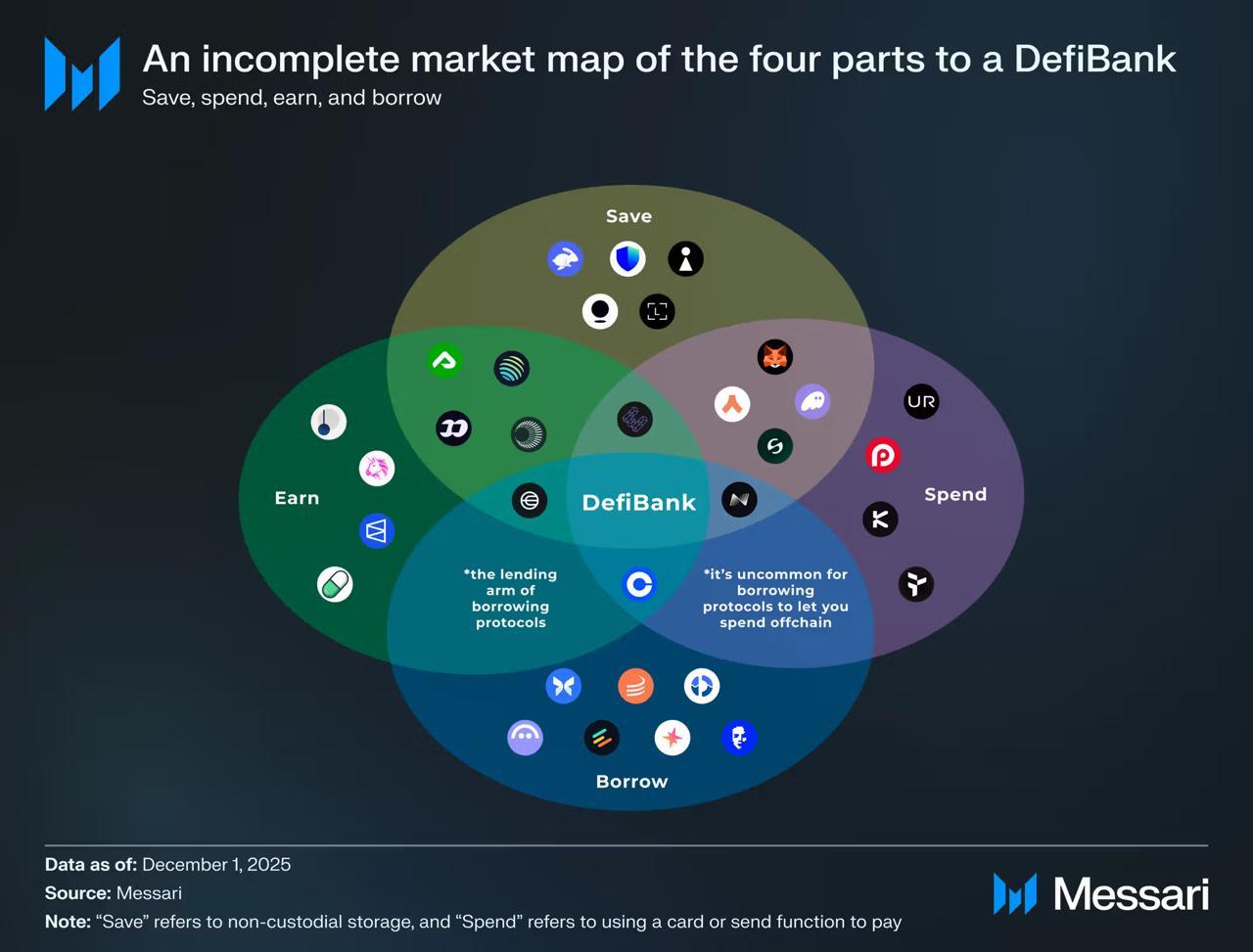

DeFi-банк — это некастодиальный криптобанк и следующий этап эволюции финансовой системы.

Находится на пересечении четырёх свойств (хранение, траты, доходность, займы) и несет в себе серьезные отличия от привычных систем (традиционный банкинг и необанкинг).

1. Хранение: самостоятельное управление активами (доходные стейблы, крипта, фиат, RWA).

2. Траты: ончейн-платежи P2P как целевая модель, с постепенным уходом от карточных систем.

3. Доходность: доход не с пассивного хранения, а с пользовательской активности (DEX, роутинг, исполнение ордеров, MEV).

4. Займы: ончейн-кредитование под размещённые активы и RWA, активность в DeFi и офчейн-потоки.

Ключевые преимущества:

• Доходность на капитал. Диверсифицированные продукты, включащие стейкинг, рестейкинг, доходные стейблы (USDe, USDai).

• Снижение издержек. Без скрытых комиссий и посредников. Всё работает на смарт-контрактах, платежи проходят напрямую, а газ можно и нужно субсидировать.

• Глобальный доступ. Есть интернет — есть банк. Получаем шанс для unbanked-аудитории войти в систему.

➖➖➖

Освещен главный вопрос, который мучает команды кошельков, — экономика. Как зарабатывать на размещенных активах пользователей?

Модель монетизации DeFi-банка может включать:

• ончейн комиссии (DEX, Perps, Builder codes),

• MEV и инфраструктурные комиссии,

• плату за поток ордеров,

• спреды,

• фандинг,

• доходы с ончейн-платежных потоков между пользователями.

Грамотно настроенная система создаёт стабильный денежный поток, который можно направить на скидки, субсидии, доходность или байбеки.

➖➖➖

Выиграют те, кто уже владеет аудиторией и не должен делиться прибылью ради привлечения новых пользователей. У кого сильный UI, UX и доверие.

Trust Wallet — яркий пример. Есть аудитория, доверие, репутация, проверенная безопасность. Последний инцидент показал, что для команды и для CZ репутация Trust — принципиальный вопрос. Теперь дело за внедрением идей Messari и настройкой экономики DeFi-банка.

➖➖➖

В целом стоит внимательно следить за полем криптокошельков. Первый, кто полноценно внедрит модель DeFi-банка, займёт лидерство, а остальным придётся догонять. Главное, что теперь ясно, на что именно смотреть в эволюции кошельков.

Ну, а кто не трансформируется — останется в истории.

🏆

TT X |

DDPRO