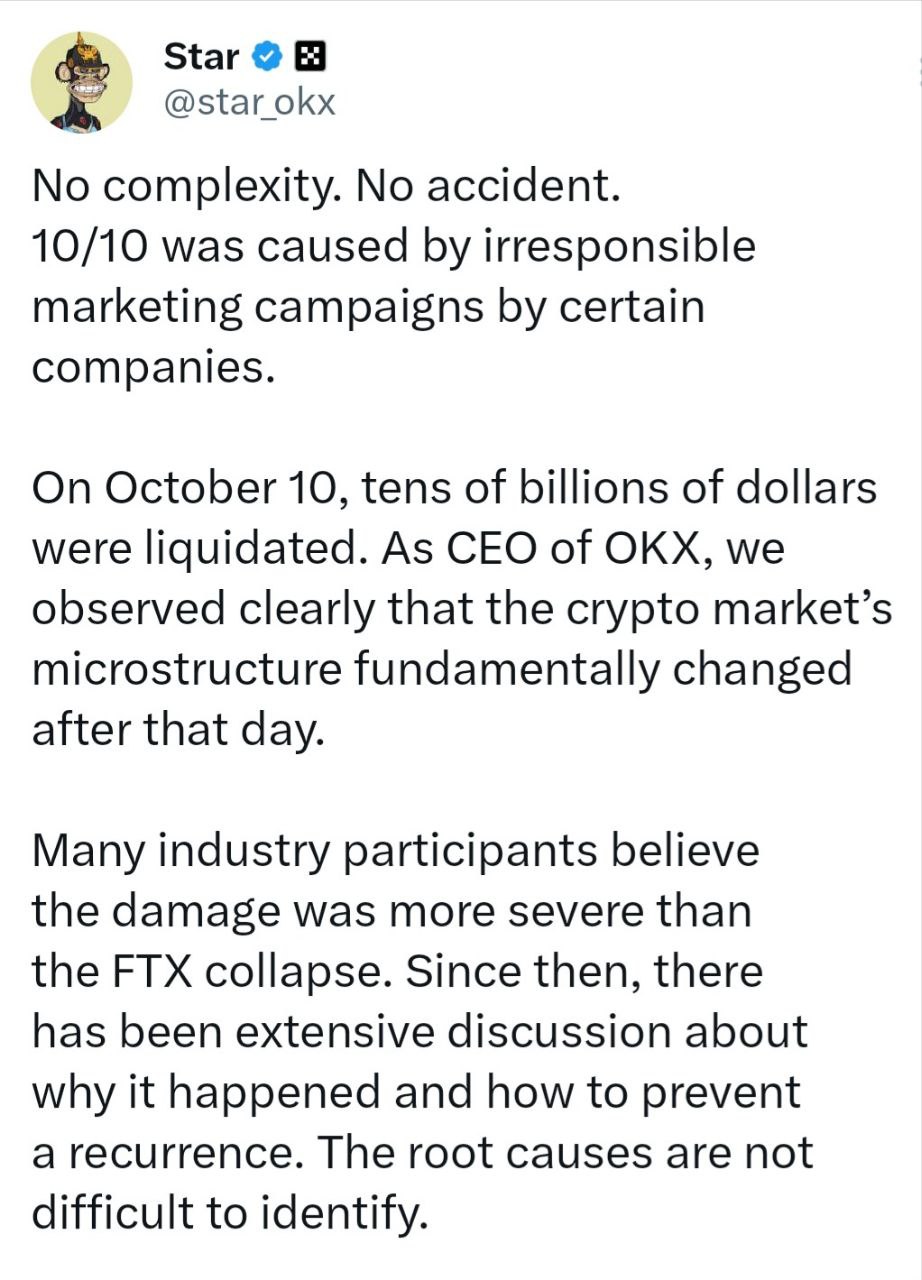

🗣️ Глава биржи ОКХ Стар Сюй раскритиковал Binance, заявив, что основной причиной краха рынка 10 октября стало то, что Binance, не предоставив достаточных предупреждений о рисках и ограничений, поощряла пользователей конвертировать USDT и USDC в USDe, который имеет характеристики хедж-фонда, и позволяла им неоднократно использовать их в качестве залога, создавая цикл высокого риска

10/10 произошёл из-за безответственных маркетинговых кампаний определённых компаний.

Что произошло на самом деле:

Binance запустила временную кампанию по привлечению пользователей, предлагая 12% APY на USDe, при этом разрешив использовать USDe как коллатерал наравне с USDT и USDC — и практически без ограничений.

USDe — это по сути токенизированный хедж-фонд.

Ethena привлекает капитал через так называемый «стейблкоин», размещает его в индекс-арбитраже и алгоритмических стратегиях, а затем токенизирует результат в виде фонда. Этот токен можно вносить на биржи и получать доходность.

USDe принципиально отличается от продуктов вроде BlackRock BUIDL или Franklin Templeton BENJI — это токенизированные фонды денежного рынка с низким риском.

У USDe встроен риск уровня хедж-фонда. Это структурное отличие, а не косметическое.

Пользователей Binance активно подталкивали конвертировать USDT и USDC в USDe ради привлекательной доходности, при этом риски продукта не были должным образом подчеркнуты.

С точки зрения юзера торговля с USDe выглядела точно так же, как с обычными стейблкоинами — хотя реальный риск-профиль был существенно выше.

Риск рос лавинообразно, когда пользователи начинали цикл:

• конвертировали USDT/USDC в USDe,

• использовали USDe как обеспечение для займа USDT,

• конвертировали заёмный USDT обратно в USDe,

• повторяли это по кругу.

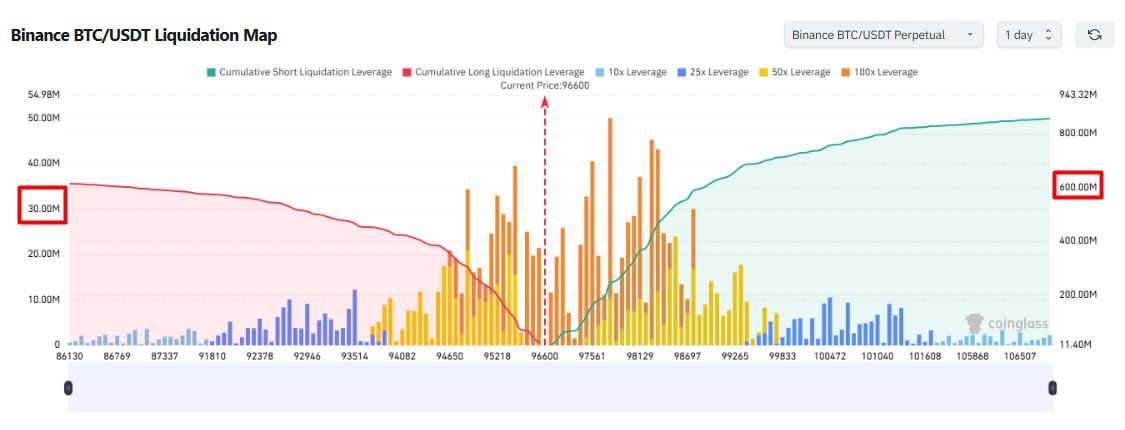

Этот леверидж-луп давал искусственные APY 24%, 36% и даже 70%+, которые воспринимались как «низкорисковые» только потому, что их предлагала крупная платформа. Системный риск накапливался очень быстро по всему глобальному крипторынку.

В такой ситуации хватило даже небольшого шока, чтобы всё рухнуло.

При росте волатильности USDe быстро потерял привязку. Пошла каскадная ликвидация, а слабые места в риск-менеджменте по активам вроде WETH и BNSOL только усилили обвал. Некоторые токены на короткое время торговались около нуля.

Почему это важно:

Я говорю о корневой причине, а не о том, чтобы кого-то обвинять или атаковать Binance. Открыто обсуждать системные риски иногда некомфортно, но это необходимо, если индустрия хочет взрослеть ответственно.

Как крупнейшая глобальная платформа, Binance обладает непропорционально большим влиянием — и соответствующей ответственностью как лидер индустрии. Долгосрочное доверие к крипте нельзя строить на краткосрочных yield-играх, чрезмерном плече и маркетинге, который скрывает риски.

Индустрии нужны лидеры, которые ставят во главу угла стабильность рынка, прозрачность и ответственные инновации — а не менталитет «победитель получает всё», где любая критика воспринимается как вражда.

Крипта всё ещё в самом начале.

То, что мы нормализуем сегодня, определит — завоюет ли эта индустрия настоящее доверие или будет повторять одни и те же ошибки снова.