⏺ Промпт для GPT

Создай черно-белый портрет крупным планом с высоким контрастом. На изображении должна быть показана только правая половина лица мужчины, частично погруженная в воду — на коже и волосах должны быть видны капли и пузырьки. Освети правую сторону лица драматично, оставив остальное в глубокой тени. Фон тёмный. Подчеркни текстуру кожи, щетину и фокус глаза, чтобы создать мрачную кинематографичную атмосферу. 9:16

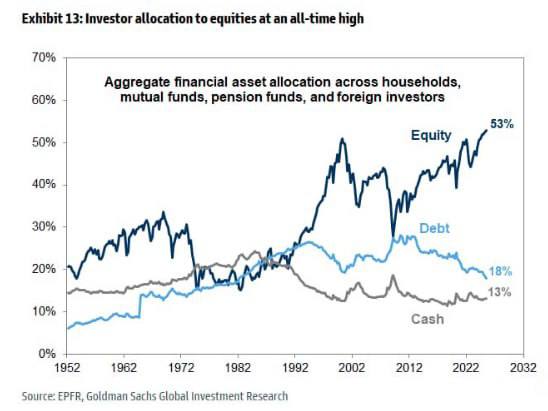

Инвесторы сейчас "всецело" увлечены акциями, их доля в капитале самая высокая за всю историю. Единственный раз, когда она была выше, это перед тем, как лопнул пузырь Dot Com.

по многим метрикам достигаем самой рисковой точки для вложения капитала с долей вероятности 97.6% 🚫

Всё очень сильно перегрето.

Джордан Петерсон:

Если он растёт в геометрической прогрессии... то почему биткоину просто не высосать инвестиционный капитал из всего?

Майкл Сейлор:

Так и есть, и так и будет. Именно поэтому я здесь.

В комментах под этим видео даже некоторые биткоинеры с лазерными глазами не поняли Сэйлора, который, конечно, не имел в виду буквально все активы мира, ведь это буквально означало бы вымирание человечества. До чего не дошло бы, потому что при наступлении голода самым выгодным вложением стало бы производство еды, а не биткоин.

Очевидно, Сэйлор говорит про финансовые рынки: государственные облигации, которые теряют привлекательность; деривативы — самый гигантский пузырь в мире, который даже измерить нельзя; недвижка, которая много где переоценена потому что выполняет функцию не только комфортного жилья, но и хранилища капитала и актива. Сэйлор говорит про все спекулятивные инвестиции, где люди вкладывают деньги тупо из-за роста цен, а не из-за фундаментальной ценности. Всё это уступает BTC, просто ПОКА это не всем ещё очевидно.

Даже акции многих производственных компаний, но с раздутыми мультипликаторами без реальной фундаментальной основы — уступают Биткоину. Всем нужна прибыль, но не обязательно с продажи продуктов или услуг. Акции Apple покупают не потому что она заработала $94 млрд за 2024 год, не из-за копеечных дивидендов (всего 0,5% доходности), и не из-за надежды на рост прибыли в будущем (которая не растёт уже 5 лет), а потому что акции растут. Потому что Apple делает байбэки. В 2024 они сделали крупнейший в истории байбэк на (!) $110 млрд!

Несмотря на обратный выкуп, который увеличивает EPS (прибыль на одну акцию), что делает P/E (соотношение стоимости к прибыли) чуть менее пугающим, Apple всё равно имеет P/E ~33! Это значит, что люди платят за долю в компании в 33 раз больше, чем компания зарабатывает за год. При этом чистая прибыль Apple не растёт с 2021 года, а учитывая инфляция она даже падает.

Реалисты называют пирамидой Strategy, игнорируя тот факт, что то же самое делают все топовые компании. Просто они скупают не BTC, а собственные бумажки. В 2013 году Apple как начала масштабную программу выкупа акций, выпустив облигации на $17 млрд (крупнейший корпоративный выпусков облигаций в истории на тот момент), так и делает это с тех пор ежегодно. С 2012 по 2020 чистая прибыль Apple почти не росла, зато акции за эти годы выросли в несколько раз 🤪

Кстати, несмотря на исторически огромный байбэк в 2024, Apple всё равно обвалилась в этом году на 32%, на фоне тарифной войны Трампа. Потом немного восстановилась, но это всё ещё -19%. Это тревожный сигнал, такие обвалы снижают не только фомо, но и залоговое обеспечение для новых кредитов на новые байбэки. А ещё это идеальный пример того, что "привязка к земле" для финансового актива — это не преимущество, а ограничение. Производственный бизнес, даже если его доля в общей стоимости компании мизер — всё равно является инфоповодом. Если что-то в компании ломается, то трясти начинает всю финансовую пирамиду, построенную на ней. У Биткоина такого ограничения нет.

Биткоин может стоить сколько угодно и это никогда не будет выглядеть абсурдно много, в отличии от акций Apple и других "производственных" компаний. Биткоин не зависит от корпоративных рисков, производственных сбоев и политики банкиров (хотя эти пока ещё могут влиять, но так будет не всегда), что делает его самым устойчивым хранилищем капитала.

Биткоин — это денежная чёрная дыра — гравитационная сингулярность стоимости, деформирующая ткань финансового пространства-времени. Энтропия растёт, фиат распадается. Чем глубже мы падаем, тем ближе к абсолютной стоимости. Он отделяет мух от котлет финансовые активы от реального производства, товаров и услуг. В конце концов — это изменит все цены в мире, и мы снова получим Здоровую экономику, с нормальными деньгами, где дома нужны для того, чтобы в них жить, а не для хранения своего финансового капитала.

Джордан Петерсон:

Если он растёт в геометрической прогрессии... то почему биткоину просто не высосать инвестиционный капитал из всего?

Майкл Сейлор:

Так и есть, и так и будет. Именно поэтому я здесь.

В комментах под этим видео даже некоторые биткоинеры с лазерными глазами не поняли Сэйлора, который, конечно, не имел в виду буквально все активы мира, ведь это буквально означало бы вымирание человечества. До чего не дошло бы, потому что при наступлении голода самым выгодным вложением стало бы производство еды, а не биткоин.

Очевидно, Сэйлор говорит про финансовые рынки: государственные облигации, которые теряют привлекательность; деривативы — самый гигантский пузырь в мире, который даже измерить нельзя; недвижка, которая много где переоценена потому что выполняет функцию не только комфортного жилья, но и хранилища капитала и актива. Сэйлор говорит про все спекулятивные инвестиции, где люди вкладывают деньги тупо из-за роста цен, а не из-за фундаментальной ценности. Всё это уступает BTC, просто ПОКА это не всем ещё очевидно.

Даже акции многих производственных компаний, но с раздутыми мультипликаторами без реальной фундаментальной основы — уступают Биткоину. Всем нужна прибыль, но не обязательно с продажи продуктов или услуг. Акции Apple покупают не потому что она заработала $94 млрд за 2024 год, не из-за копеечных дивидендов (всего 0,5% доходности), и не из-за надежды на рост прибыли в будущем (которая не растёт уже 5 лет), а потому что акции растут. Потому что Apple делает байбэки. В 2024 они сделали крупнейший в истории байбэк на (!) $110 млрд!

Несмотря на обратный выкуп, который увеличивает EPS (прибыль на одну акцию), что делает P/E (соотношение стоимости к прибыли) чуть менее пугающим, Apple всё равно имеет P/E ~33! Это значит, что люди платят за долю в компании в 33 раз больше, чем компания зарабатывает за год. При этом чистая прибыль Apple не растёт с 2021 года, а учитывая инфляция она даже падает.

Реалисты называют пирамидой Strategy, игнорируя тот факт, что то же самое делают все топовые компании. Просто они скупают не BTC, а собственные бумажки. В 2013 году Apple как начала масштабную программу выкупа акций, выпустив облигации на $17 млрд (крупнейший корпоративный выпусков облигаций в истории на тот момент), так и делает это с тех пор ежегодно. С 2012 по 2020 чистая прибыль Apple почти не росла, зато акции за эти годы выросли в несколько раз 🤪

Кстати, несмотря на исторически огромный байбэк в 2024, Apple всё равно обвалилась в этом году на 32%, на фоне тарифной войны Трампа. Потом немного восстановилась, но это всё ещё -19%. Это тревожный сигнал, такие обвалы снижают не только фомо, но и залоговое обеспечение для новых кредитов на новые байбэки. А ещё это идеальный пример того, что "привязка к земле" для финансового актива — это не преимущество, а ограничение. Производственный бизнес, даже если его доля в общей стоимости компании мизер — всё равно является инфоповодом. Если что-то в компании ломается, то трясти начинает всю финансовую пирамиду, построенную на ней. У Биткоина такого ограничения нет.

Биткоин может стоить сколько угодно и это никогда не будет выглядеть абсурдно много, в отличии от акций Apple и других "производственных" компаний. Биткоин не зависит от корпоративных рисков, производственных сбоев и политики банкиров (хотя эти пока ещё могут влиять, но так будет не всегда), что делает его самым устойчивым хранилищем капитала.

Биткоин — это денежная чёрная дыра — гравитационная сингулярность стоимости, деформирующая ткань финансового пространства-времени. Энтропия растёт, фиат распадается. Чем глубже мы падаем, тем ближе к абсолютной стоимости. Он отделяет мух от котлет финансовые активы от реального производства, товаров и услуг. В конце концов — это изменит все цены в мире, и мы снова получим Здоровую экономику, с нормальными деньгами, где дома нужны для того, чтобы в них жить, а не для хранения своего финансового капитала.

🎁Подарки как повод для паники? А если это лучший онбординг в Web3?

На фоне хайпа вокруг Telegram Gifts в TON всё чаще звучит скепсис: «лудка», «рефоводы гоняют тонны», «цена раздута».

Кажется, будто всё свелось к очередному пузырю. Но давайте на шаг назад.

Что, если Telegram подарки — это Notcoin нового поколения?

Только не play-to-airdrop, а скорее trade-to-airdrop или gift-to-onboard. Здесь нет поверхностной мотивации в стиле “кликни кнопку” — здесь настоящее соприкосновение с Web3: коллекции, торговля, рынок, визуальный идентификатор. И самое главное — всё это происходит внутри второго по популярности мессенджера в мире, а не в очередном веб-приложении, которое пользователь закроет навсегда.

На что реально направлены подарки?

— Привлечение новых пользователей через эмоцию, азарт, коллекционирование, визуальный интерес, ну и куда же без FOMO

— Онбординг через механику, а не туториалы

— Расширение привычной среды Telegram до Web3-опыта

Да, пользователям нужна мотивация, чтобы изучать что-то новое. И формат Telegram Gifts как раз даёт эту мотивацию: коллекционирование, редкость, лутбоксы, реферальные программы и т.п. Это абсолютно нормальная точка входа в продукт. Любой успешный Web2-продукт строился на тех же принципах.

На деле мы видим заход Twitch-стримеров, чья аудитория воспитана на эмоциях и лудо-механиках — и теперь они вовлекают своих зрителей в Telegram подарки, и в сам блокчейн TON. Они реально приводят новых пользователей. Достаточно посмотреть на графики MAU.

Да, пока сделки в основном оффчейн, но это шаг №1. Он простой, удобный и работает на аудиторию, которая вообще впервые слышит слово “блокчейн”. А дальше — они начнут исследовать: стикеры, кошельки, жетоны, игры и сервисы. Это и есть грамотный, постепенный онбординг, а не “вот вам DeFi, пользуйтесь”.

TON как бэкэнд всей этой магии. Подарки — это первый зримый Web3-кейс Telegram, где есть и утилити, и рынок, и визуальное удовольствие. NFT-подарки живут прямо в профиле Telegram. Это уже больше пользы, чем у большинства джепегов в мире.

Telegram вряд ли запустит NFT-стикеры прямо сейчас. Почему? Потому что это размоет ликвидность. Текущий фокус — на подарки. Перетекание объёмов между двумя форматами убьёт метрики и усложнит промо. Поэтому стикеры — вероятно, следующий этап, когда рынок насытится и потребует нового триггера.

Telegram делает то, чего не делает ни один другой Web3-проект:

масштабный онбординг из Web2 в Web3. Блокчейны могут быть сколько угодно быстрыми и децентрализованными — но без людей все это бессмысленно. А Telegram этих людей приводит. Миллионами. Через эмоции, геймификацию и встроенный UX.

И если подарки — это повод для паники, то, возможно, мы смотрим на самый успешный Web3-хак онбординга за всю историю.

Соберет в коллекцию факты за вас @DeepTon

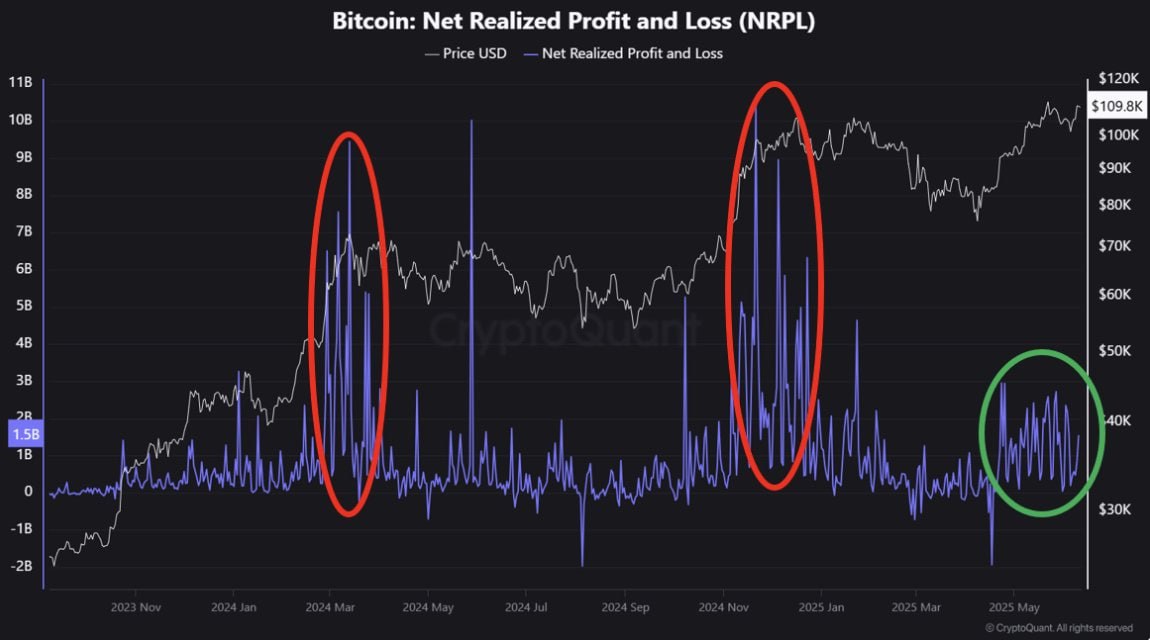

BTC — около исторических максимумов, но прибыль не фиксируют

По данным CrypoQuant:

🔵Киты не проявляют намерений фиксировать прибыль на этом уровне цен

🔵Они будут ждать более высоких значений, когда на рынке появится значительное перегревание и сформируется пузырь, прежде чем начать действовать.

🔥🔥🔥 Bitcoin — почти на хаях, но китов это не волнует

Несмотря на то, что $BTC вплотную подошёл к своим историческим максимумам, киты пока не фиксируют прибыль.

Их поведение говорит о многом: они, похоже, ждут более высоких цен, перегретого рынка и пузыря, чтобы выйти максимально эффективно.

Это может означать, что основной импульс ещё впереди, и текущие уровни — далеко не финал.

🐋 Что говорят киты? | Чат

📈 Bybit 📈 OKX

👍 «Все деньги» и внимание в экосистеме TON и уже за её пределами в рынке подарков и стикеров. Их продолжают сметать. А пузырь все больше надувается. В закрытых китовых чатах обсуждают какой подарок пампить следующим, а это значит хорошее время забрать своё. На скрине новый рекорд iBUYPOWER!

🌐Стример Mokrivskiy купил кольцо за 7 000❤️/$23 272 на TONNEL

🔥БИТКОИН НЕ ЖДЁТ, ПОКА ВАШ СВАТ СЕРЁГА «РАЗБЕРЁТСЯ ПОГЛУБЖЕ»🔥

Объясняю просто:

Биткоин — это не хайп, не пузырь, не «для айтишников».

Биткоин — это вирусная экономическая машина, запрограммированная поедать гниющие финансовые системы с холодной, рептильной выдержкой анаконды, переваривающей лося.

Ваши знакомые до сих пор верят, что «надо держать в рублях», обсуждают, как «грамотно» купить ещё один iPAD в рассрочку под 36%, и надеются, что «ЦБ знает, что делает».

А в это время суверенные фонды, арабские шейхи, хедж-фонды с Wall Street и азиатские тех-гиганты методично выкупают всё, что осталось, пока вы с друзьями спорите, «не слишком ли дорого уже за $100К».

Это — монетарный дарвинизм в прямом эфире.

Каждое правительство, каждый крупный капитал, каждый госфонд рано или поздно окажется перед той же самой развилкой:

ЛИБО КУПИ БИТКОИН, ЛИБО БУДЬ ПОГЛОЩЁН СИСТЕМОЙ.

Потому что Биткоину всё равно:

— Всё равно, что ваш отец говорит «слишком волатильно»

— Всё равно, что эксперт по недвижимости считает «лучше в квадратные метры»

— Всё равно, что по телеку очередной «аналитик» вещает, что «биткоин скоро рухнет»

Биткоин терпелив.

Биткоин — это альфа-хищник обесценивающейся валюты.

Чёрная дыра в центре финансовой сверхновой.

Вы живёте в эпоху, когда прямо на ваших глазах запускается глобальный протокол — AI-уровня — перераспределения богатства. А народ тем временем обсуждает, брать ли кредит на новый смартфон или поехать на шашлыки.

Это всегда заканчивается одинаково:

Сначала смеются.

Потом начинают бороться.

Потом регулируют.

Потом покупают.

Потом говорят, что «всегда верили».

А потом учат внуков, как они были умны, купив по $450K.

Вам не нужно «массовое принятие».

Вам нужно просто успеть до тех, кто реально двигает капиталами.

Пока 99% продолжают спорить о «грязной энергии» и «опасности запрета», биткоин аккумулируется. В странах, где инфляция выше 40%. В офисах центробанков. В портфелях тех, кто умеет видеть чуть дальше своего ЖК.

Биткоин — это неизбежность, обёрнутая в терпение.

Игра уже началась.

И в этот раз она впервые сыграет на вас, если вы сделаете простой выбор:

Начнёте копить сейчас.

#биткоин #инфляция #финансы #монетаризм #цифровоездолото

☄️🤑CryptoQuant. Интересное мнение.

Эксперты аналитической компании CryptoQuant указывают на интересную ситуацию на крипторынке.

💬По их мнению, коррекционные движения на крипторынке могут быть "попыткой" продлить цикл роста.

Специалисты CryptoQuant на основании собственного анализа отмечают, что текущий цикл роста имеет нестандартную динамику, которая выражается в резких коррекциях, которые, как правило, происходят без особого повода и новостного подкрепления.✍️

🗣В CryptoQuant предполагают, что движения на крипторынке могут иметь "искусственное" происхождение. О чем речь?

Возможно, крупные игроки выбивают из позиций "слабые руки" и маржинальные позиции для продолжения цикла роста.

Эксперты CryptoQuant прогнозируют, что, если их предположение верное, в конце концов цикл завершится эйфорической фазой с формированием крупного пузыря.

❗️От себя заметим, если крипторынок, а это более чем возможно, пойдет по сценарию экспертов, мы, во-первых, не против, а, во-вторых, важным будет поиск и тайминг точек сброса, но пока об этом говорить рано.

⚠️ Не рекомендация!

@cashflowincrypto

➡️Торгую на биржах:

☝️ Bybit @cashflowincrypto/X2Fw95hJPEZ">(инструкция на регистрацию)

◻️ OKX @cashflowincrypto/7i21784jqca">(инструкция на регистрацию)

🔀 BingX (инструкция на регистрацию)

↔️ BitGet подарочный бонус 6200USDT

💵Мой закрытый Премиум канал

Ставьте лайк 👍, если канал полезен

⚠️ БИТКОИН - ВРЕМЯ АЛЬТКОИНОВ | К ТАКОМУ СЦЕНАРИЮ РИТЕЙЛ НЕ ГОТОВИЛИ

▪️ Цикл поменялся..

▪️ Биткоин: двойная вершина 2021

▪️ Основные сценарии до конца цикла

▪️ Диапазон альткоинов

▪️ Сценарий суперцикла BTC

▪️ Редкий сигнал на SNP500 и NASDAQ

▪️ Статистика на год вперёд NDQ и TSLA

▪️ Дно пройдено

▪️ Тайминги в цикле

▪️ Сигнал всем криптанам от биткоин ETF

▪️ Разворот доминации BTC.D

▪️ Blue chips dominance 82

▪️ Интерес ритейла к биткоину

▪️ DXY, GOLD и BTC

▪️ Сигнал BUY от Hash Ribbons

▪️ Пример сценария суперцикла 3-5 лет

▪️ ETH/BTC разворот

▪️ Blackrock начал перелив BTC в ETH?

▪️ Распределение альткоинов на топ кошельках STRK и ARB

▪️ Альткоины OTHERS.D

▪️ 18-летний цикл - финал, всё серьёзнее чем кажется

▪️ Пузырь лопнет

📹 Смотреть на Youtube - https://youtu.be/DhYjzchF4Xo

💬 Смотреть в VK - https://vkvideo.ru/video-226953599_456239065

Приятного просмотра

Торгуем на Bybit | BingX

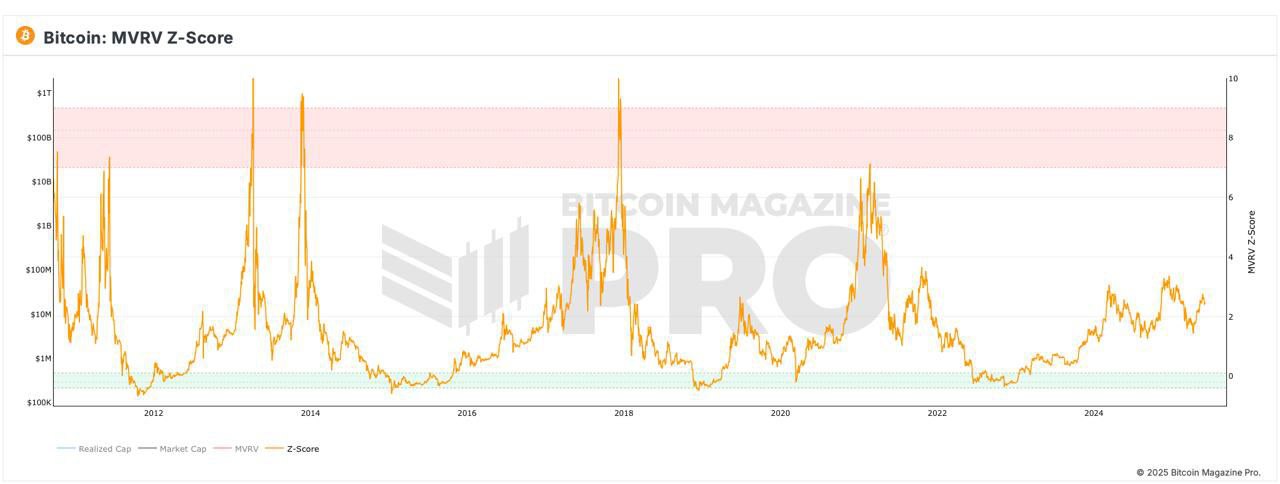

🕵️♂️ Как понять, стоит ли покупать биткоин или нет? И что такое вообще индекс MVRV Z-Score?!

#Рами_расскажет #Биткоин #Индекс

Все рано или поздно задают вопрос: "Купить биток сейчас или потом?". Каждый находит для себя свой ответ: кто-то покупает при наличии свободных денег, кто-то следует своим правилам инвестирования, но самые опытные используют индекс пузыря биткоина MVRV Z-Score! Давай прокачаемся и узнаем, что это такое.

MVRV Z-Score — это индикатор, который показывает, переоценен или недооценен биткоин относительно своей «справедливой стоимости».

✍️ Как он рассчитывается?

MVRV = Market Value / Realized Value. Рыночная цена делится на цену, по которой люди реально покупали BTC. В итоге получаем Z-Score, который показывает, насколько далеко мы от нормы.

Если простыми словами, чем выше Z-Score, тем перегрет рынок, и наоборот.

📈 Примерные цифры:

— Если индекс 7 и больше, то рынок перегрет, и он может упасть.

— Если индекс равен 0, то можно откупать.

Сейчас индекс находится на низкой отметке 2.4, то есть рынку есть куда расти!

🧠 Вывод:

Индекс MVRV Z-Score — хороший показатель, который может подсказать состояние рынка, но, конечно, он не может предсказать появление "чёрного лебедя". Его можете посмотреть по ссылке!

🐳 — Вот это классная штука!

🍌 — Фигня это всё, киты правят балом!

🔥 — А какие ещё есть индексы и индикаторы?

#ФактДня

📅От подвала до стадиона

В 2011 году первая Bitcoin-конференция собрала… меньше сотни человек.

Никаких стендов, спонсоров или маркетинга — просто энтузиасты, которые верили в цифровые деньги в эпоху, когда биткоин стоил меньше доллара.

Спустя 14 лет — в 2025-м — аналогичное событие посетило уже 35 000 человек.

Это не просто рост.

Это переход от субкультуры к глобальной финансовой инфраструктуре.

BTC больше не игрушка гиков. Это класс активов, институциональная тема и целая экосистема с собственными правилами, культурой и... конференциями на десятки тысяч человек.

Вопрос теперь не "а вдруг это всё пузырь?", а — "где мы окажемся через следующие 10 лет?"

⭐️ Crypto Chat | Exchange | ADS

Призрак вашего лайфчейнджа бродит по Дубаю

Паштет на следующий день после своего поста о том что он выпускает облигаций на $1.7 млрд. полностью смог продать их без самовыкупов, как в последний раз.

Довольно занятно, что эта сумма равняется тому что Павлентий собрал за 2 этапа ICO Gram.

Но не будем играть в конспирологию.

Суть в том что у Паштета к концу года прибыль будет в районе $1.5 млрд. (за 2024 и 2025 года) и еще сверху $0.75 млрд. остатки от перевыпущенного долга.

Кто не в курсе в марте 2026 года Паштету надо закрыть почти миллиард долларов долга по первому выпуску своих облигаций. Все считали, что он так безбожно монетизируется, чтобы закрыть этот долг из прибыли и расквитаться с долгами в принципе.

Вместо этого он еще больше нарастил долговую нагрузку (+$0.75 млрд.) да еще и под больший процент. 9% годовых против 7%, под которые выпускали первые облигации, которые он скоро будет гасить.

У любого адекватного человека, а не лудика Пепе, возникнет вопрос: А КАКОГО ХРЕНА ТУТ ПРОИСХОДИТ?

На что Дурову гребанных $2.25 млрд? Дуров это конечно ИП. И деньги можно потратить на эскортниц. Но это прибыль ВК была такой, что ее правда можно было на них спустить с шиком. А вот миллиарды уже при всем желании не потратишь на этих жриц любви.

Тогда возникает резонный вопрос: куда Павлентий собрался тратить деньги? И зачем он их так истерично в кратчайшие сроки зарабатывает? Телеграм за год превратился в инфоцыганскую помойку. Ради чего? Зачем? Ну вроде как потому что у Телеграм фин проблемы...

Дуров же заработав эти самые деньги тупо еще больше загоняет Телеграм в долговую яму под еще большие проценты. Все таки не зря он себя полуукраинцем называл...

А теперь собственно к вашему лайфчейнджу. Кроется он в ответе на вопрос о том на что Павлентий собрался тратить более 2 млрд. долларов.

Достоверно известно, что в жидономанию он всадил порядка $300 млн, мультипликатор составил x3. То есть на каждый внесенный Павлентием доллар, в экосистему донесли 2. Итого за 2024 год суммарно прокрутили миллиард. В результате чего Павлентий конечно же заработал на мамонтах, которых теперь скамит нижайшим курсом TON'а.

Если предположить что в следующем году ввалят миллиард, то и мультипликатор будет уже выше. x5-x7. Там уже совсем страшные цифры получаются.

Ну и понятно, что Паша будет платить мзду Трампу-Маску. Насколько большую? Никто не знает, но он нам уже сообщил, что планирует делиться с Маском доходом от Телеграм-премиума.

С точки же зрения инвестиций в покупки каких-либо компаний, технологий и развития настоящего бизнеса, то сейчас единственно во что можно вложиться это ИИ. Но Дуров самокастрировал Телеграм в этом плане. Он уже заявил что поставит Grok. Но других вариантов тут конечно не было, учитывая его уголовки.

Значит мы знаем, что у ИП Дурова на кармане миллиарды, на эскортниц их все не потратить, в развитие бизнеса вкладывать он не будет.

Мы точно знаем, что он должен мзду Трампу с Маском. В обмен на которую ему дадут подержать за мизинчик американский рынок и снимут админ барьеры. Но даже с учетом этого у него остается еще, как минимум, миллиард, который по сути кроме криптонаправления засунуть некуда. А в США теперь еще и можно принимать платежи в крипте прямо в Телеграм.

Паша же нам посылал сигналы об этом через его «не хватило подарков нашим американским пользователям».

Получается нас ждет памп x3 от лета 2024 года? То есть TON по $20 и вообще полное пузырчатое безумие? Получается лайфчейндж где-то рядом

Там глядишь и в торты пара миллионов залетит....

@givemetonru

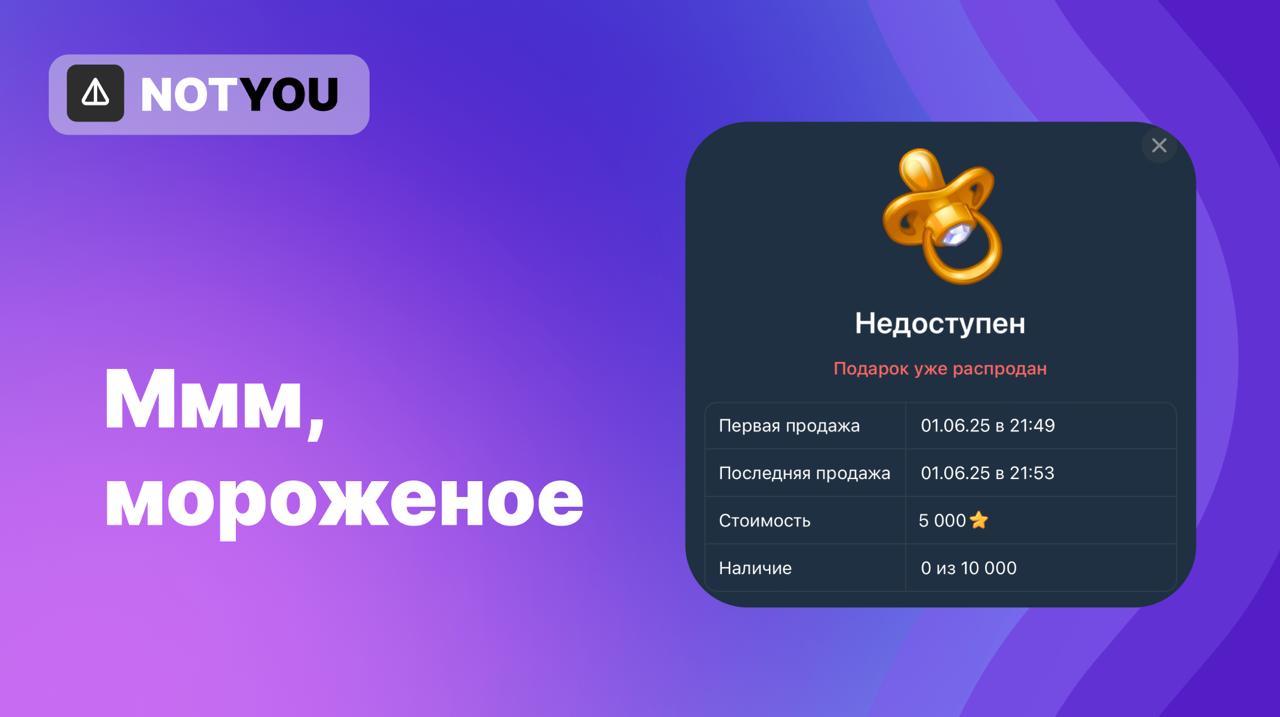

🙏 Подарковая лихорадка

Вчера мы всем мессенджером отмечали день защиты детей и начало лета.

Выпустили 4 подарка:

🎁 75⭐️— 500к суплай

🎁 100⭐️— 350к суплай

🎁 150⭐️— 250к суплай

🎁 5 000⭐️— 10к суплай

Все соски раскупили за фантастические 4 минуты, что является рекордом по продаже всего суплая.

Популярные Twitch стримеры также закупились:

📹 Evelone купил — 150 🎁 на 3 585 TON ($11 221)

📹 ZLOY H купил — 37 🎁 на 883 TON ($2 763)

📹Mokrivskiy — 103 🎁 на 2 462 TON ($7 706)

Также на Getgems китайский богач потратил $280к на 43 Plush Pepe, флор которых вырос на 1к TON за день и составляет 3190 TON ($9 927). Тем временем на Tonnel Gift продана монохромная Pepe (1%) за 7к TON ($21 800), что стало второй по дороговизне продажной сделкой.

Кстати, в Telegram на Mac OS завезли мультипокупку подарков — 10 штук за раз. Теперь ждём кнопку х100.

Когда там уже подарковый пузырь сдуется?

@Notyou

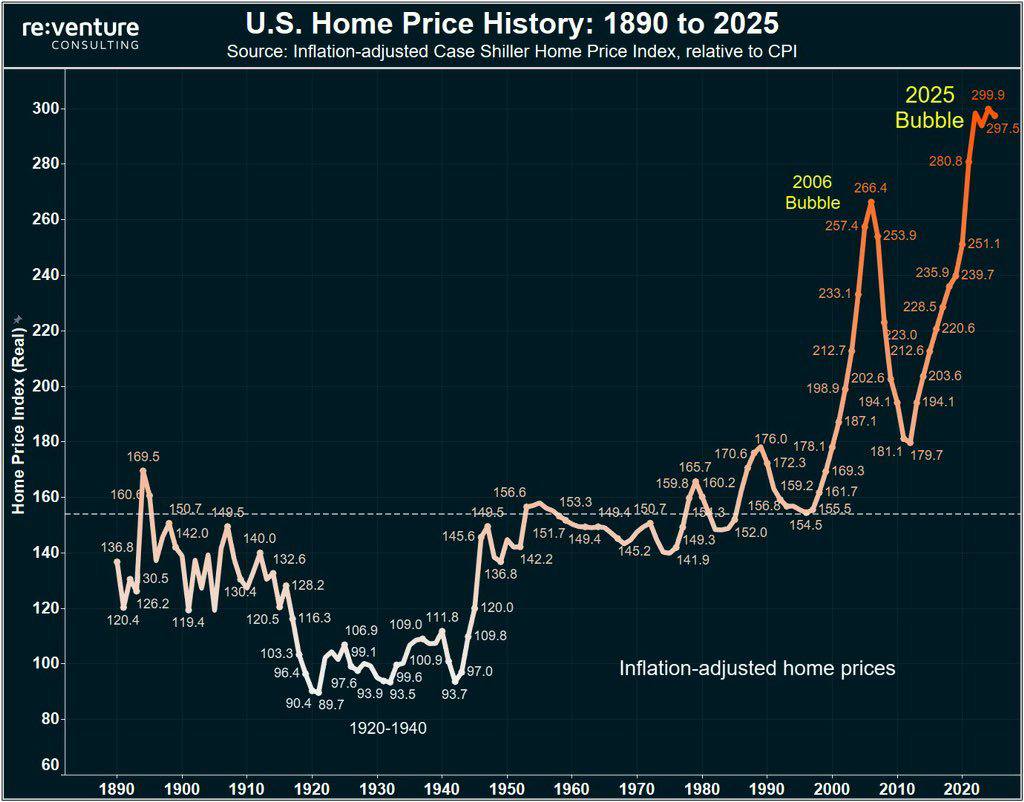

USA 🇺🇸 В настоящее время цены на жилье в реальном выражении в 2 раза превышают уровень пузыря 2006 года.

В 2025 году был достигнут максимум - 299,9 по индексу Кейса Шиллера ⌚️

🤨 Интеграция ИИ Grok в Телегу откладывается?

💊 Не самый последний СМИ The New York Times, пиздит, что у Илона Муска — серьезные траблы со здоровьем из-за нарк😺.

💊 Якобы Муск активно юзал экст@zи, псилоцибиновые грибы и кет@mин — причём далеко не в медицинских дозах.

📦 Особенно весело было при его участии в кампании Трумпа: якобы Муск двигался по офисам с целой коробкой, набитой препаратами.

В результате чего у него начались серьёзные проблемы с мочевым пузырём и не только.

Может поэтому Илон написал, что сделка по интеграции Grok не была подписана? Он возможно просто был в диком объебе, когда согласился на это, а потом забыл. 😁

Напоминаю, ВТС это пузырь 😆

Builder. ai: банкротство на $1,2 млрд и разоблачение «ручного интеллекта»

AI-хайп сегодня — это как DeFi в 2021-м: каждый второй проект обещает революцию, а на деле выходит красиво упакованный Excel. И вот — первый громкий крах. Стартап Builder. ai, оценивавшийся в $1,2 млрд, объявил о банкротстве. Поддержка Microsoft не помогла. Как так?

✔️ Что пошло не так?

Builder. ai продавал идею: с помощью их «нейросети» можно быстро собрать приложение без программиста. На деле всё выглядело иначе.

Внутри вместо AI работали реальные люди — сотни разработчиков из Индии вручную писали код.

Технология? Нейросеть «Natasha» оказалась брендом для обычного аутсорса.

Компания красиво рисовала отчёты — например, якобы $220 млн выручки в 2024 году. Реально — $55 млн.

В мае 2025 кредиторы вытащили деньги со счетов, долги перевалили за $160 млн, и Builder. ai ушёл на дно.

✔️ AI-обёртка, старая начинка

Стартап оказался не технологией, а маркетинговым спектаклем. Это типичный пузырь:

AI-нарратив + громкий инвестор + отсутствие настоящего продукта.

Звучит знакомо? Да. Потому что таких историй в крипте — вагон:

- NFT-проекты с roadmap’ом в PowerPoint и интересным сообществом в Discord

- GameFi, где “игра”? Видим JPG и 3 кнопки

- DAO, которое управляется тем, у кого самый громкий ник в чате.

Вспоминается 2022 год проект Pixelmon:

Обещали: play-to-earn игра в стиле Pokemon, кастомизация, метавселенная.

Реальность: минтили по 3 ETH (~$8 000 на тот момент), но в итоге показали убогих 3D-монстров. + 2 модератора в Discord.

✔️ Что это значит для нас?

- Даже Microsoft может попасть на "AI-washing".

- Оценка проекта ≠ наличие технологии.

- Без критического мышления любой из нас может инвестировать в красивую обёртку с Google Таблицей внутри.

📍Builder. ai — это не просто история провала. Это зеркало всего рынка, когда мода на buzzwords (AI, no-code, Web3) подменяет смысл.

В следующий раз, когда вам покажут проект с нейросеткой, DAO и метавселенной на одной страничке — вспомните: иногда дешевле нанять индусов, чем писать код и обучать Ai. И некоторые “AI-продукты” уже это поняли.