🪙 Биткойн становится основным активом для получения дохода для институциональных инвесторов

Биткойн быстро завоевывает популярность как актив, генерирующий доход, для институциональных инвесторов, с ростом спроса со стороны компаний, ищущих ликвидность без необходимости продавать свои биткойн-активы.

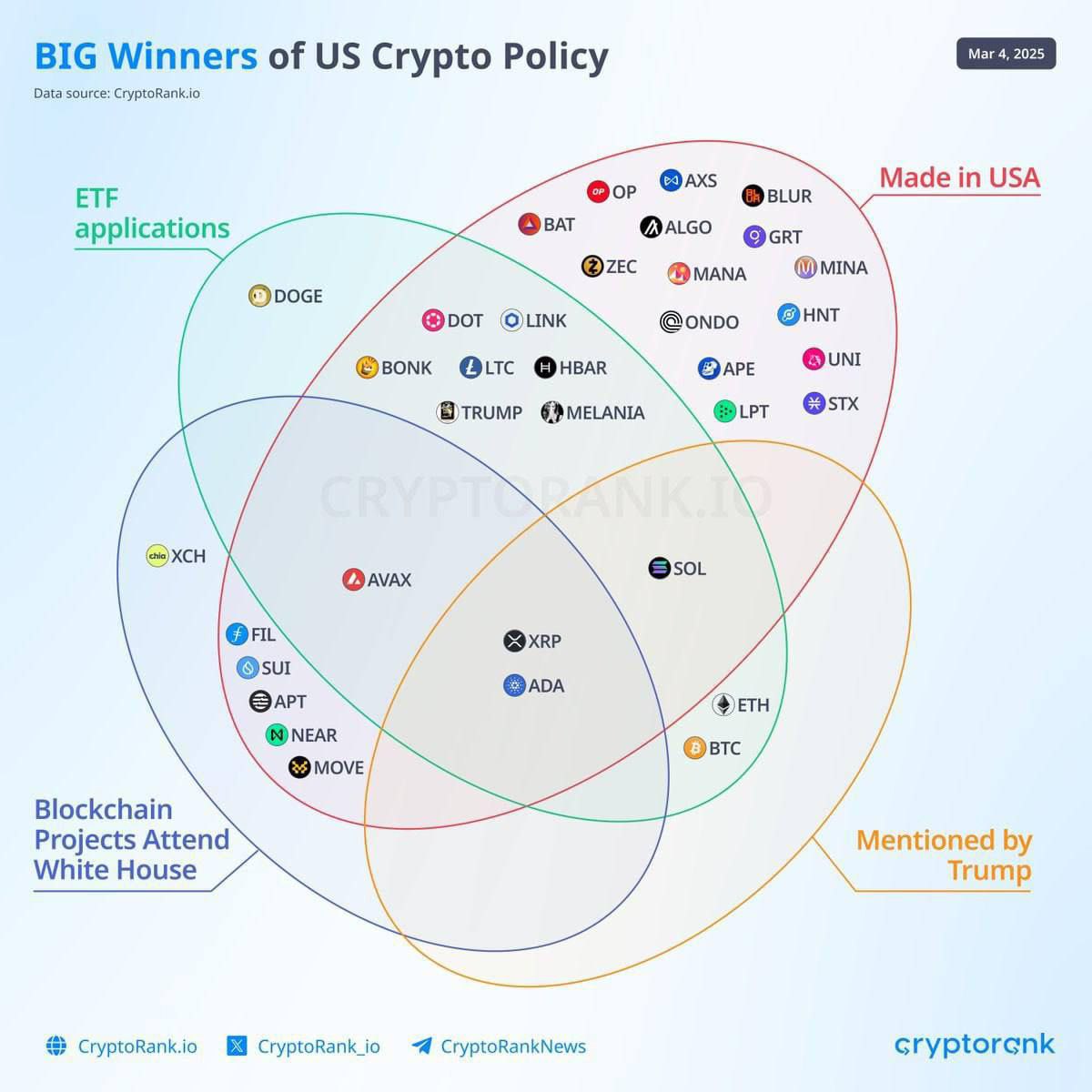

🟡 Рост спроса на доходность от биткойна — Институциональные инвесторы проявляют повышенный интерес к продуктам, генерирующим доход, таким как стекинг и кредитование, благодаря недавним инновациям в области DeFi.

🟡 Кредитование и стекинг — Компании теперь ставят биткойн для получения доходности или кредитуют его для получения ликвидности, не продавая свои активы.

🟡 Продукты, соответствующие шариату — Протокол Solv запускает продукты для получения доходности от биткойна, соответствующие шариату, что расширяет доступ для глобальных инвесторов.

📈 Растущая роль биткойна в DeFi:

Райан Чоу, CEO протокола Solv, объяснил на Token2049, что биткойн становится ключевым активом для институциональных инвесторов благодаря протоколам Proof-of-Stake (PoS). Это позволяет компаниям ставить биткойн для получения доходности, обеспечивая сети и получая ликвидность.

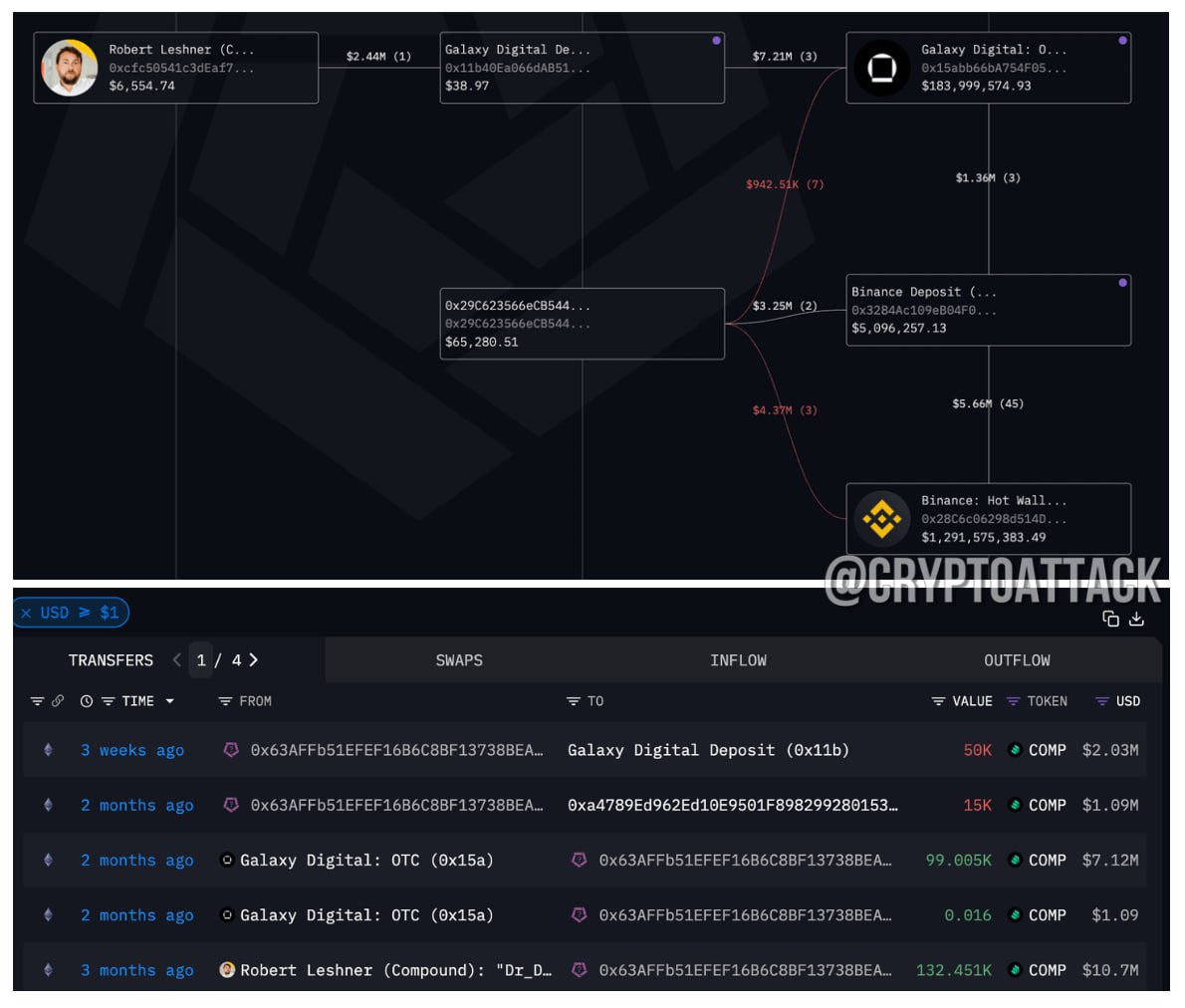

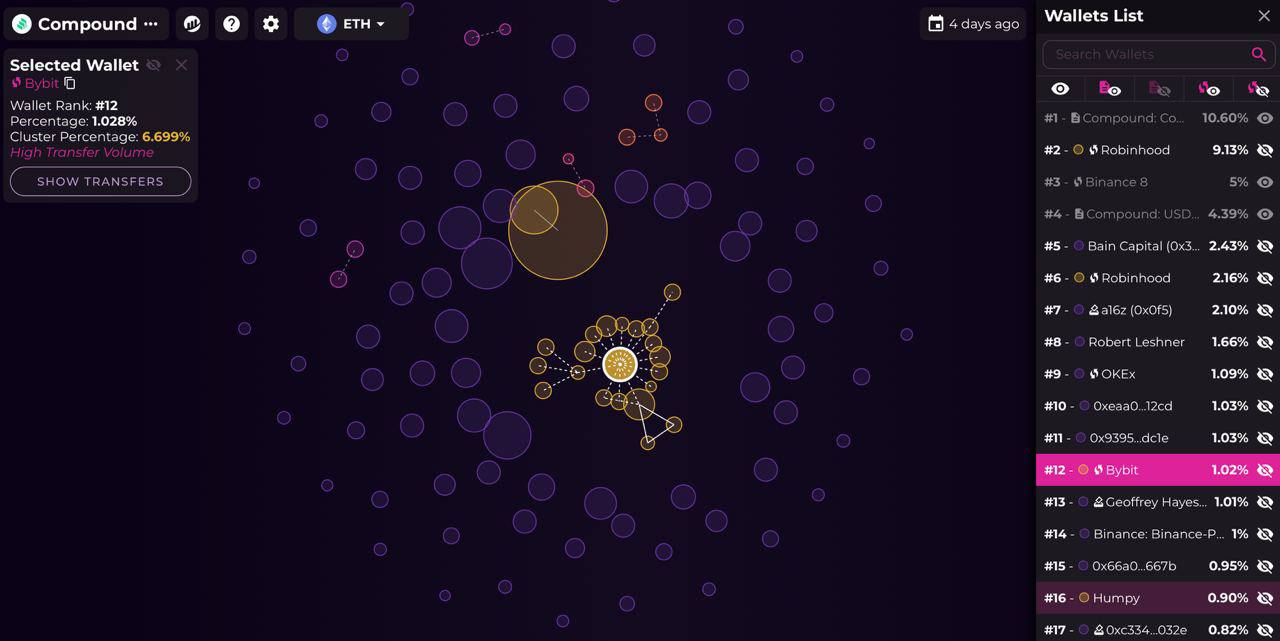

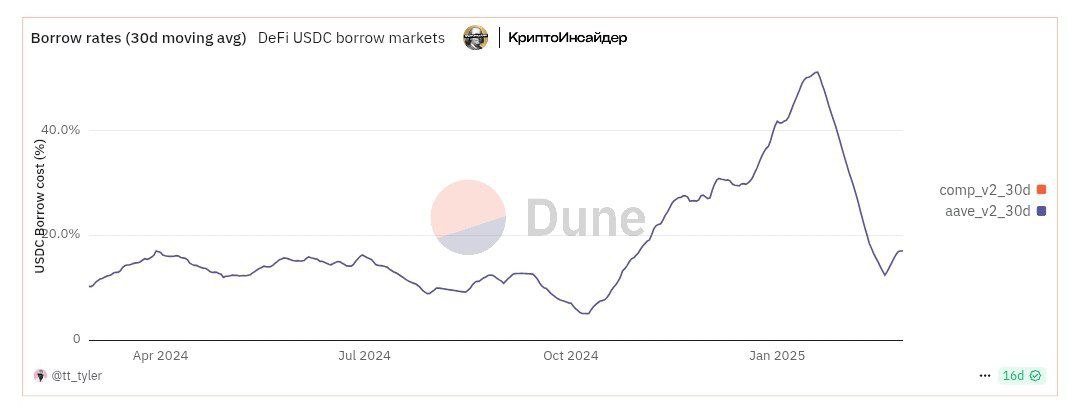

🚀 Кредитование доминирует:

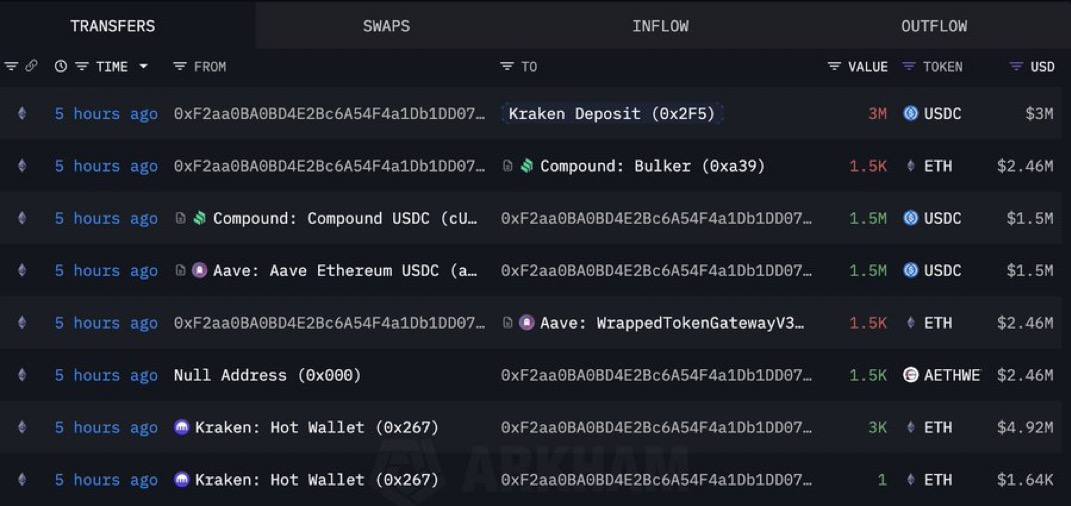

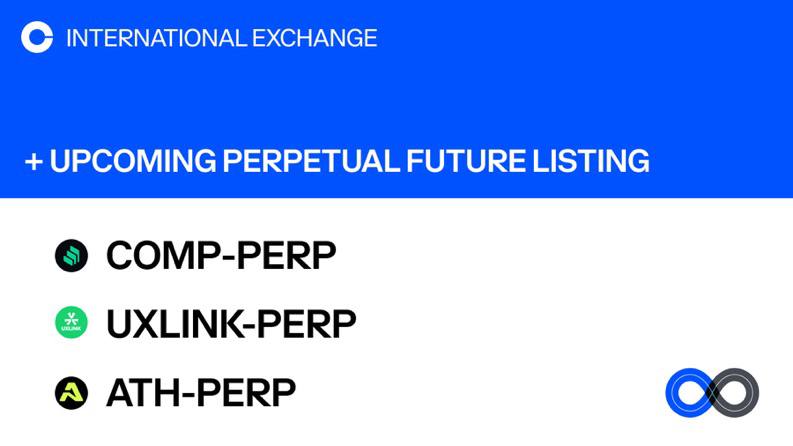

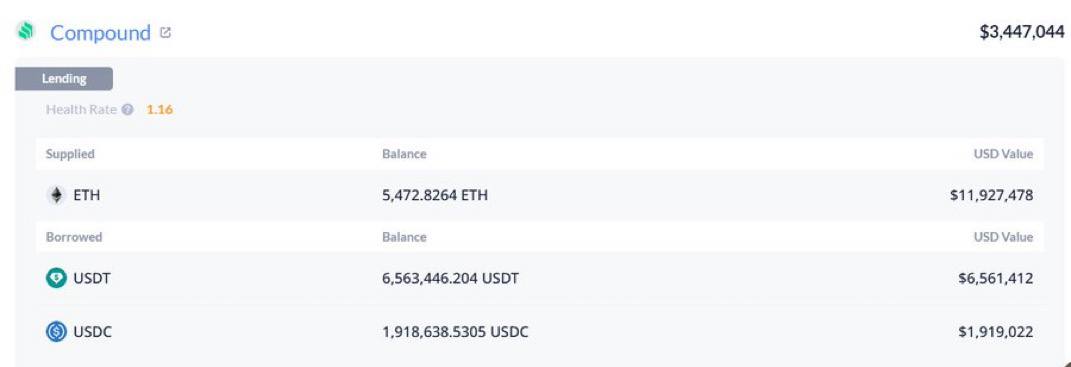

Кредитование стало основным способом для компаний использовать биткойн без его ликвидации. Платформы, такие как Aave и Compound, позволяют компаниям брать кредиты, используя биткойн в качестве залога.

Отчет Bitwise показал, что публичные компании увеличили свои биткойн-активы на 16,1% в 1 квартале 2025 года.

📊 Продукты для получения доходности, соответствующие шариату:

Solv запустил продукт для получения доходности от биткойна, соответствующий шариату — SolvBTC.core, позволяющий институциональным инвесторам участвовать, соблюдая принципы исламских финансов. Уже более 25 000 BTC заблокированы в протоколе.

📌 Биткойн больше не просто спекулятивный актив, а ключевой игрок в институциональных финансах. Растущий интерес к продуктам, генерирующим доход, и шариатским вариантам указывает на сильное будущее биткойна в традиционных финансах.

Институциональные инвесторы все чаще обращаются к биткойну для получения доходности и разблокировки ликвидности без необходимости продавать его.

Сатоши твитнул🔑