Начиная с апреля я много рассказывал о правилах игры фондового рынка: приводил примеры из истории, объяснял причины и следствия, выделял целые сектора при развитии того или иного сценария -

начинал здесь.

Сегодня друзья, я поделюсь с вами примером портфеля с годовым горизонтом планирования, составленного по авторским лекалам при разных сценариях курса рубля. Итак, поехали!

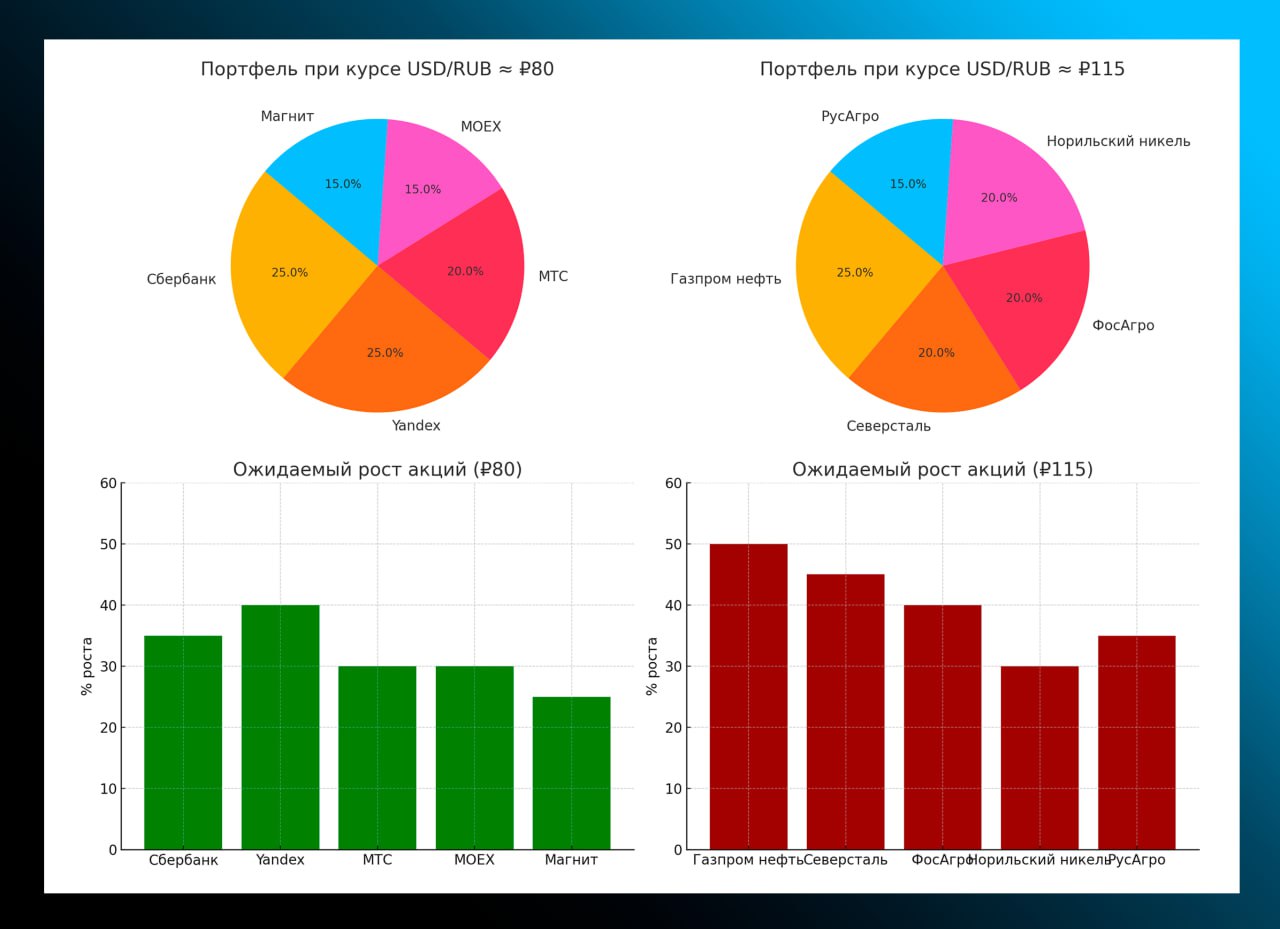

СЦЕНАРИЙ №1: USD/RUB ≈ ₽80

— Сильный рубль, контроль инфляции, устойчивость бюджета и нефтеэкспорта;

— Инвесторы фокусируются на внутреннем спросе, стабильных дивидендах и технологиях.

📎 Сбербанк

#SBER

– В условиях стабильного рубля выигрывает от дешёвого фондирования и сильного потребкредита;

– Хорошая дивидендная доходность (10–12%);

– Лидер цифровизации в банковском секторе, интеграция AI, собственная экосистема.

Целевая цена: ₽ 422.00

Потенциал роста: +35%

📎 Московская биржа

#MOEX

– Сильный рубль = стабилизация оборотов в рублёвом сегменте;

– Рост числа инвесторов, запуск новых инструментов, восстановление репо и срочного рынка;

– Высокая маржинальность и рекордные дивиденды (>10%).

Целевая цена: ₽ 247.00

Потенциал роста: +30%

📎 Yandex

#YDEX

– Сильный рубль — удешевление затрат на закупки серверов и IT-инфраструктуру;

– Бенефициар AI, Big Data и облаков;

– Потенциал роста выручки 15-20% в год.

Целевая цена: ₽ 5 844.00

Потенциал роста: +40%

📎 МТС

#MTSS

– Выигрывает от потребительской стабильности и низкой волатильности.

– Дивидендный якорь 13-16%, устойчивый ARPU и экспансия в финтех.

– Приток "оборонных" инвесторов в дивидендные акции.

Целевая цена: ₽ 285.00

Потенциал роста: +30%

📎 Магнит

#MGNT

– Сильный рубль = стабильный импорт, ниже себестоимость поставок;

– Перестраивается в сторону эффективности и доставки;

– Высокий FCF, ориентация на payout ~70%.

Целевая цена: ₽ 5 255.00

Потенциал роста: +35%

СЦЕНАРИЙ №2: USD/RUB ≈ ₽115

— Девальвация, рост экспортных доходов, импортозамещение, отток капитала;

— Экспортёры становятся абсолютными бенефициарами, защитные активы – в цене.

📌 Газпром нефть

#SIBN

– Основной бенефициар дорогого доллара — доходы в валюте, расходы в рублях;

– Акцент на восточные рынки (Китай, Индия), высокий CAPEX на переработку и логистику;

– Потенциальный рост EBITDA до 20% при $70 Brent и курсе ₽115.

Целевая цена: ₽ 805.00

Потенциал роста: +50%

📌 Северсталь

#CHMF

– Экспортёры металла выигрывают от ослабления рубля.

– Растущий экспорт в Китай, Турцию, СНГ.

– Возобновление дивидендных выплат, низкий долг, исторически сильная маржа.

Целевая цена: ₽ 1 490.00

Потенциал роста: +45%

📌 ФосАгро

#PHOR

– Бенефициар мирового спроса на удобрения + девальвации рубля;

– 70% выручки — экспорт;

– Дивиденды, сильная операционная эффективность, вертикальная интеграция.

Целевая цена: ₽ 8500.00

Потенциал роста: +30%

📌 РусАгро

#RAGR

– Агросектор в плюсе от слабого рубля и роста продовольственной инфляции;

– Экспорт сахара, масличных и мяса даёт валютную выручку;

– Плюс: ожидаемая программа субсидирования АПК в условиях девальвации.

Целевая цена: ₽ 148

Потенциал роста: +35%

📌 Норильский Никель

#GMKN

– Платина, палладий, никель — высоколиквидные валютные активы;

– Слабый рубль = сверхприбыль в рублях;

– Выигрыш от роста цен на металлы и сдвига на Китайский рынок.

Целевая цена: ₽ 162.00

Потенциал роста: +50%

🧳 Портфель "Стабильный рубль":

– Средняя дивидендная доходность: около 7-8%;

– Общая доходность: 33% годовых или ~40% с дивидендами.

Корзина сбалансирована между финтехом, потреблением, телекомом и инновациями. Подходит для умеренно-агрессивного инвестора.

🧳 Портфель "Слабый рубль":

– Средняя дивидендная доходность портфеля: ~8–10%;

– Общая доходность: 40% годовых или ~50% с дивидендами.

Корзина сфокусирована на экспортёрах с высоким валютным доходом. Подходит для защиты капитала в условиях девальвации и инфляции.

Вот так собираются портфели, и не важно какое сейчас время - высоких ставок, геополитического кризиса и т.д. - важно пользовать дарами человечества или хотя бы учится этому. 🥳

ALEXANDER POLYARNIY